今年以来,公募REITs表现分化,价格上整体有所回落。具体来看,Wind数据显示,截至4月21日收盘,年内公募REITs能源板块上涨3.1%,保障性租赁租房板块上涨0.7%,高速公路板块下跌4.6%;产业园区板块下跌2.8%;生态板块下跌2.1%;仓储物流下跌0.9%。

今年以来,公募REITs表现分化,价格上整体有所回落。具体来看,Wind数据显示,截至4月21日收盘,年内公募REITs能源板块上涨3.1%,保障性租赁租房板块上涨0.7%,高速公路板块下跌4.6%;产业园区板块下跌2.8%;生态板块下跌2.1%;仓储物流下跌0.9%。

对此,业内专家认为,REITs价格回落在一定程度上受到了此前理财赎回风波以及近期股票市场走势疲软的影响,但另一方面,随着价格逐步回归理性,产品分派率亦将相应上升。

展望2023年,业内人士认为,随着市场经济活动稳步复苏,加之基础资产本身所具有的优良质素,REITs各资产类型板块有望迎来基本面的复苏,加之产品价格因近期市场下探现已处在价值洼地区间,产品分派率相较其他可比金融产品收益率具有一定吸引力,随着后续业绩逐步修复,市场有望迎来上升动力。

园区类基础资产基本面有望修复

以今年以来下跌幅度较大的产业园区板块举例来看,园区类基础资产的基本面有望修复。

据悉,产业园区为我国产业发展、企业创新、人才流动提供重要的物理空间和平台,长期来看与经济发展趋势一致,韧性较强。而产业园REITs的租金收入主要来自市场化定价,会受周期性波动影响。

市场人士认为,产业园REITs具有未来盈利增长弹性大、股性较强等特点,后续伴随经济复苏和租赁市场回暖,将产生更大的市场空间。

“产业园区内集合了政府配套鼓励扶持政策、区域配套设施、产业链上下游企业、专业运营管理机构等内容和主体,经济活动较为复杂,其对产业政策、经济行为的传导还需要一定时间消化和反馈。”上述市场人士指出,2022年底及2023年一季度数据主要体现经济企稳、修复前的结果。企业在订单提升、预期逐渐向好的预期下,方能进行新的预算、扩租等计划,从确定租赁计划,到招商、带看、招租、谈判条款、签署合同等一般尚有数个月的时间流程,或将滞后反映经济活动修复。

租赁情况将逐步改善

在一季报公布后,建信中关村REIT及华安张江REIT受续租率不及预期,下跌幅度明显。在一季报披露当日即4月21日,建信中关村一度跌超6.9%,张江光大跌超4.1%,高于产业园区板块当日下跌幅度平均水平。

建信中关村REIT基础设施资产所在的上地区域是北京市最大的商务园区之一。总体上看,该区域的产业园租户质量、租户稳定性及承租能力均属于较高水平。戴德梁行北京公司副总经理胡峰表示,上地产业园区域的租赁客群主要为软件和信息服务业等高科技企业,未来海淀区仍将重点推进信息业、医药健康和科技服务三大重点产业发展,从而会带动相关租赁需求回暖并保持该区域平稳发展。未来在市场经济动力逐渐恢复的环境下,伴随着结构化调整,市场将逐步开始回暖。

建信基金基础设施投资部负责人表示,“目前建信中关村REIT底层资产的出租率市场环境影响有所下滑,REIT价格也有所下跌。但底层资产地理位置较好、历史现金流长期稳定、运营团队经验丰富,随着上地区域产业园区市场的不断回暖,预计2023年二季度租赁状况将逐步回升。建议投资者对市场环境抱有信心,关注资产状态的变化。建信基金作为管理人也将积极做好运营管理、增加分红频度,保护好投资人利益。”

在华安张江REIT发布的2023年一季度报告中,张江光大园的出租率较2022年末有较明显的下降,主要系由于项目的重要租户之一,其租赁合同于2022年末到期并不再续租。

中国证券报记者了解到,尽管上述面积已部分完成去化,但由于第一季度商业活动仍处于恢复阶段,市场新增需求不足,叠加春节假期的因素,对潜在租户的实地考察、租赁计划等产生一定影响,因此租赁进展较为缓慢。对此,外部管理机构已优化了租赁佣金政策,加大了招商条件的弹性和市场推广力度,并已书面洽谈和储备了一定数量的租户。

华安张江REIT基金管理人在一季报中也表示,将敦促和协同外部管理机构,在未来通过控制租户的面积占比、丰富租户面积结构和产业结构、调整大租户扩租面积到期时间等合理租控措施,以避免较短时间周期内集中产生到期面积和退租面积的情况发生,力争维持基础设施项目经营表现的稳定,使华安张江REIT更具备长期持有和投资的价值

值得注意的是,根据4月基金管理人发布的相关公告,华安张江REIT拟通过扩募方式购入张润大厦项目。业内人士认为,若持有人大会审议通过、扩募项目实施完成,华安张江REIT将获得新的稳定现金流资产,补充基金的可分配收益,同时也将提高华安张江REIT的投资分散度,一定程度上降低经营风险,有利于基金获得更加稳健的运营表现。

来源:中国证券报·中证网 作者:徐杨

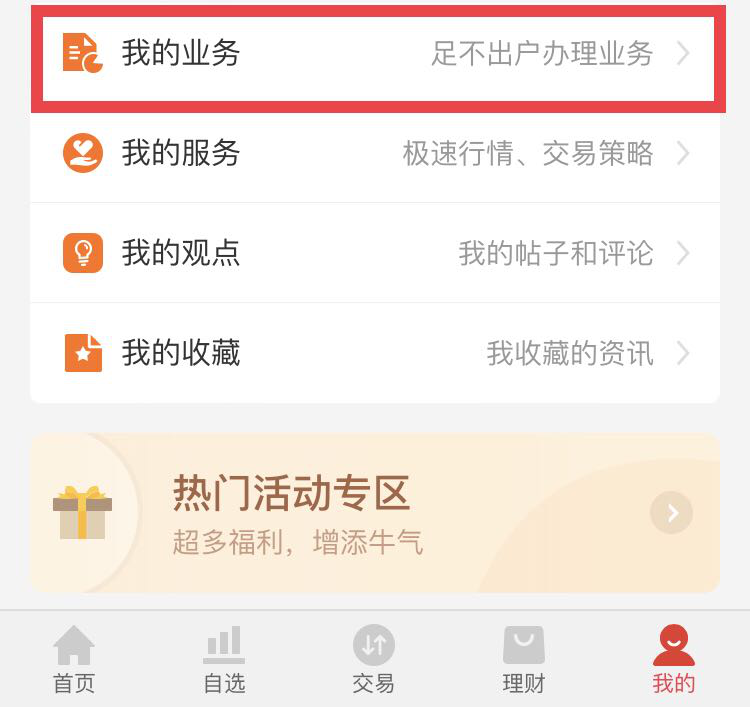

温馨提示:最新动态随时看,请关注金投网APP。

相关推荐

- 嘉实京东仓储基础设施REIT获批

- 12月26日,嘉实京东仓储物流封闭式基础设施证券投资基金(简称“嘉实京东仓储基础设施REIT”)正式获得证监会发行批文。这标志着市场将迎来首只民企仓储物流公募REITs,也是市场上首单由民营500强企业作为原始权益人正式申报的仓储物流类公募REITs。

- 实时热点 0

- 5只公募REITs计划扩募 此类产品备受机构投资者追捧

- 日前,5只公募REITs发布拟申请扩募公告,拟以扩募资金新购入基础设施项目。自公募REITs试点以来,此类产品备受机构投资者追捧,发行时的网下认购倍数屡创新高。截至9月28日,全市场已有17只REITs上市。

- 国内新闻 0

- 规模最大的公募REITs或成打新“新战场”

- 2022年首只公募REITs——华夏中国交建REIT(508018),4月7日正式发售。

- 国内新闻 健康 交通 0

- 头部玩家「司库立方」获数亿元C轮融资,持续聚焦司库赛道,引领行业变革

- 今日,头部司库玩家「司库立方」宣布成功获得数亿元C轮融资,本轮融资由云晖资本领投、中信建投资本、贵阳创投、神骐资本(58产业基金)跟投,老股东信天创投持续追投。本轮融资资金主要用于迭代产品、加强市场推广、提升客户服务和体验,进一步扩大公司在司库管理领域的市场影响力和覆盖率。

- 新闻热点 0

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]