隔夜,美股市场再创历史新高。其中,道琼斯和纳斯达克指数均大涨逾1%。标普500上涨0.89%,收盘突破5200点,较去年11月初大涨逾27%。

隔夜,美股市场再创历史新高。其中,道琼斯和纳斯达克指数均大涨逾1%。标普500上涨0.89%,收盘突破5200点,较去年11月初大涨逾27%。

此外,美元指数从当日高位的104上方大幅回落至103左右。黄金资产表现亢奋,COMEX黄金主力期货大涨1.4%,今日盘中更是突破2200美元大关。而各大期限的美债收益率录得不小跌幅。

从全球主要风险资产表现结果看,市场对美联储3月议息会议结果的解读是偏鸽派的,并将主导接下来的运行方向。

而A股这边,自从去年底部至今累计也有超过20%以上的反弹,近两周虽然陷入微幅横盘震荡的胶着状态,但一直没有出现大家所担忧的大幅调整。时值美联储降息态度微妙转变,这对A股市场又会带来什么影响?

01

3月21日凌晨,美联储发布最新议息声明,符合市场预期。其中,联邦基准利率继续维持在5.25%-5.5%。这已经是连续第4次暂停加息了。缩表方面,按照原计划,每月缩减600亿美元国债和350亿美元的机构债和MBS。

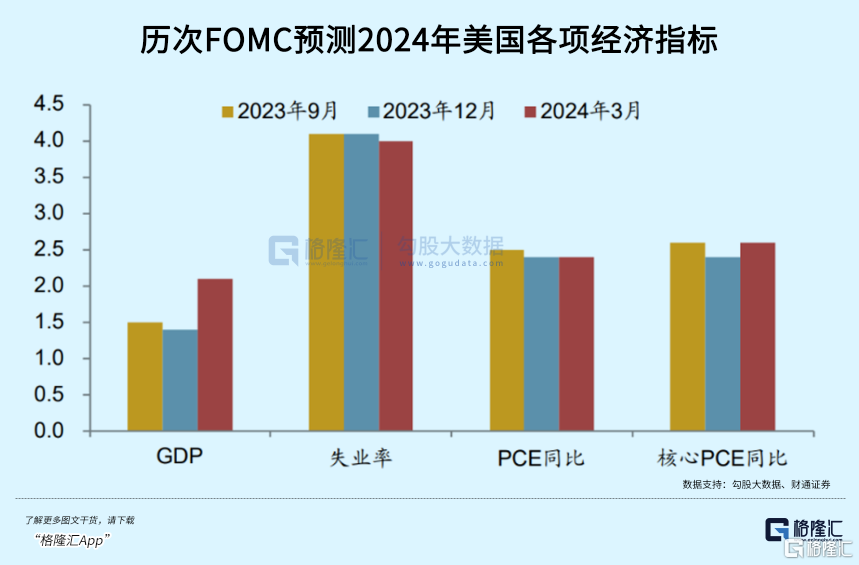

按照FOMC官员预期的点阵图看,2024年利率预期中值为4.6%,较12月预期中值保持一致,意味着今年仍然会降息3次。这是有些超市场预期的地方,因为此前两个月通胀等宏观数据不断超预期,市场有一定担忧美联储可能会调低降息节奏。不过,从最终结果看,美联储比较自信,对再通胀并没有过分看重。

值得注意的是,点阵图下调了2025年降息幅度,从12月的3.6%抬升至3.9%。这个相对比较远期,对市场几乎也没有什么影响。

关于失业率,2024年预期中值4%,较12月下修0.1%。关于通胀,2024年的PCE、核心PCE分别由12月的2.4%、2.4%分别上修0%、0.2%。关于经济,预期2024年GDP中值为2.1%,较12月上修0.7%。

在后面举行的新闻发布会上,鲍威尔的表态同样有些鸽派。这里,罗列几条重要的表述:

1、关于通胀。他表示,前两个月增速偏高,可能有季节性影响,需要更多时间评估通胀前景。

2、关于缩表。他表示,不久后放缓缩表是适当的,正在研究放缓缩表的最佳速度和最佳规模。一旦隔夜回购市场稳定,若继续缩表会让准备金以几乎一比一的速度下降,将会高度关注预示缩表结束的迹象。

3、关于依旧强劲的就业市场。他表示,劳动力参与率上升和移民人数增加,预计劳动力市场的再平衡将继续,缓解通胀的上行压力。

综上来看,美联储对美国经济实现“软着落”的信心越来越强,大幅提高了2024年经济增长目标,有利于股票资产的表现。另外,对再通胀并不那么担忧,维持3次降息做法,打消了市场此前的一些疑虑,6月降息概率已经提升至74.9%。

美联储给了市场定心丸,美股风险资产继续高歌猛进。

02

倘若美国经济能如美联储预期那样,实现很好的“软着落”的话,其实有利于中国经济复苏,毕竟出口这架马车有一个良好的外部环境比较重要。此外,美联储释放的货币政策信号,其实也为A股市场的估值修复创造了一个不错的外部环境。

在《反弹20%后,A股市场风格要变了》一文中,我们也提到A股市场目前主要在交易经济复苏预期大逻辑。

3月15日,央行披露的2月份宏观金融数据略低于市场预期,但并没有妨碍市场继续走高。

一方面,由于重要会议定调2024年全年5%经济目标,给予市场一个相对较好的经济基本面复苏预期。另一方面,刚公布的2月经济数据整体略超预期,佐证了经济正在触底回暖。

具体来看,供给侧方面,1-2月规模以上工业增加值同比大增7%,较去年12月以及两年平均增速均有明显抬升。一方面,由于今年春节前工作日占比大幅高于2023年,导致其生产节奏更强势。另一方面,由于出口表现较好,相关电子、运输设备、纺织服装等行业生产提升较为明显,拉动整体供给侧走强。

需求侧,1-2月社零同比增长5.5%,虽然从表面上看不及去年12月的7.4%,但刨除基数作用的两年平均增速反而上升1.8%至4.5%,表明居民消费有一定边际改善。

分大类来看,餐饮两年平均复合增速由2023年同期的5.6%大幅抬升至10.8%,商品零售则由2.4%抬升至3.8%。具体品类看,家用电器、建筑及装潢材料等地产相关消费出现较大好转,但与地产目前销售疲软的现状并不相符。

再看固定资产投资,1-2月同比增长4.2%,较去年12月以及两年平均增速明显回升。其中,制造业投资同比9.4%,明显高于去年1-12月的6.5%。基建方面(不含电力),同比增长6.3%,高于去年同期的5.9%。剔除基数效应的两年平均同比增速看,1-2月也与去年全年的7.6%持平。

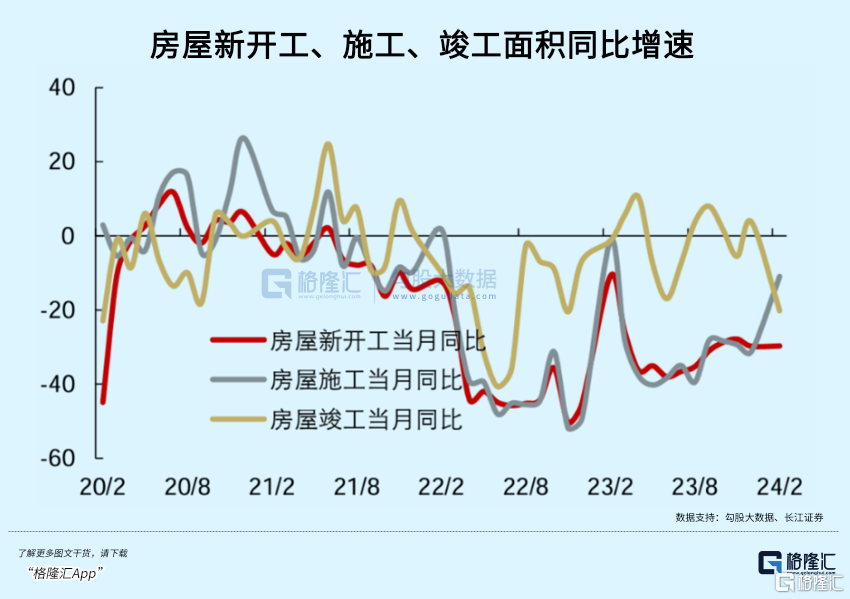

不过,房地产市场依然承压。1-2月地产开发投资同比增速回升至-9%,但开工、施工、竣工同比增速均在回落。这已经是连续3年近10%的负增长,成为固定投资最大拖累项。另外,1-2月商品房销售面积同比下滑20.5%,销售额同比下滑29.3%。

出口方面,1-2月美元计价出口增长7.1%,较12月回升4.8%,超出市场预期。

这样看,2月经济整体数据并不差,略超预期。其中,制造业和出口有不错复苏苗头,而与居民端相关的消费和地产则复苏偏慢。逻辑也好理解,企业端复苏节奏更快,赚到钱了往下进行传导,居民端的资产负债表才会更好恢复。

总之,当前宏观经济现实面以及预期面都保持相对乐观状态,且国内货币政策又有降准降息空间,驱动A股保持着不错的上涨态势。当然,我们也需警惕接下来宏观经济表现不如预期而导致市场回撤的风险。

03

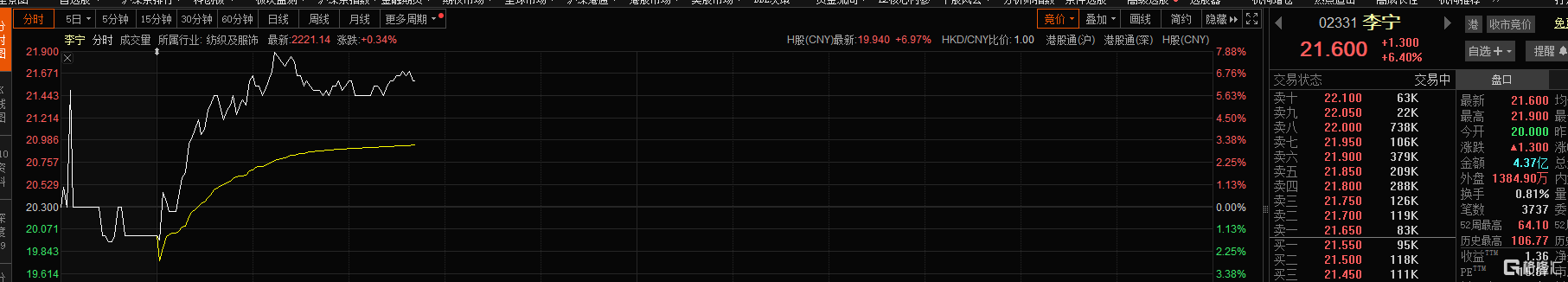

今年2月初以来,A股市场情绪整体回暖,成交履破万亿元,较节前明显放大。主要指数也不断上攻,突破多个关键点位。从资金面看,北向资金大幅回补加仓是一股关键力量,对于逆转此前极致的悲观预期也至关重要。

截止3月21日,北向资金今年以来已经大幅买入659.8亿元,已经超过去年全年的437亿元。并且期间,一共有6个交易日单日扫货超100亿元。从行业层面看,银行、白酒、芯片、家电排名靠前,分别加仓219亿元、139亿元、121亿元、63亿元。从个股层面看,加仓贵州茅台、宁德时代均超过60亿元,五粮液49亿元,美的集团38亿元。

从结果看,北向资金实现了大逆转,其背后交易逻辑主要可能也是基于中国经济基本面有边际改善的预期。

目前,不管从逻辑面、资金面,亦或是技术面看,A股市场接下来似乎仍值得期待。但同时也需要多留一些心眼,防范风险。

第一,中国经济复苏能否真正兑现。比如2023年一开始,市场对于经济复苏预期非常乐观,市场也非常亢奋,上涨了一大波,而后被证伪,股价持续下跌。这一次呢?

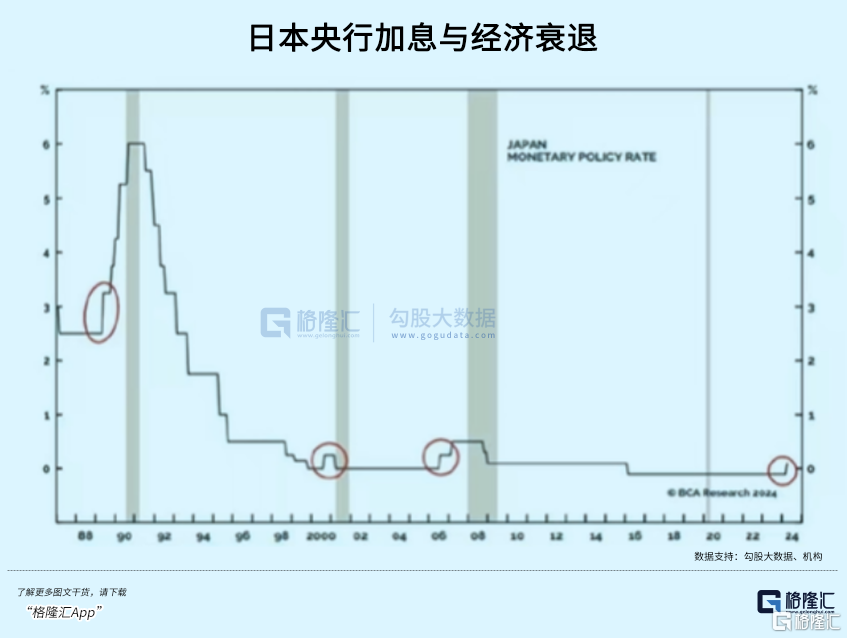

第二,日本加息潜在风险。从历史维度看,日本央行每一次加息,全球经济衰退就如影随形,进而爆发较为严重的金融危机。虽然从历史演绎角度并不能得出本次也一定会这样(因为所处宏观环境有天壤之别),但会不会有内生巧合在这里,值得留意。

第三,美股市场持续暴涨,估值水平处于历史高位。当前,标普500最新估值为26倍,纳斯达克100指数为34倍,位于2018年以来估值分位数的70%、73%。美股市场将美联储全年降息以及经济“软着落”进行了较为充分的定价。倘若接下来几个月,通胀、就业等宏观数据依旧超预期,那么降息节奏还将出现摇摆,美股也有回调风险。

以上三点留意一下就好,目前看发生的概率较小,不构成基准交易假设。总而言之,对于现在的大A,不宜以节前悲观的视角去看待问题了,因为驱动逻辑发生了不小变化。(全文完)

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

相关推荐

- 英国央行按兵不动!2名鹰派委员转向,市场加大降息押注

- 今晚,英国央行也如期“按兵不动”,由于2名鹰派委员转向,市场将此次会议解读为偏鸽。受此影响,英国国债收益率下跌,其中,两年期英债收益率下跌12个基点至4.12%,创下一个多月来最大跌幅。

- 国际新闻 利率 银行 0

- 环球政经要闻全览 | 3月22日

- 据彭博,周四,国际货币基金组织(IMF)批准向乌克兰提供8.8亿美元。这是计划于今年发放的156亿美元贷款计划的四批资金中的第一笔,总额超过53亿美元。乌克兰央行预计,到5月将有100亿美元的外国援助,包括IMF。不过目前为止,它未能从美国获得超过610亿美元的援助。

- 国际新闻 利率 热点 0

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]