近年来,在资本市场波动加剧、行情轮动加快的背景下,高股息资产得到了市场的广泛关注,这背后是资金趋利避险的天性驱使。一方面,宏观经济弱复苏的环境中,资本市场长期走牛的基础不够强硬,叠加利率长期下行的趋势,投资者尤其是长线资金想要获得长期稳定的收益并不容易,高股息板块的防御属性突出;另一方面,政策监管方面越来越重视对投资者利益的保护,倒逼着上市公司提升经营质量,且能够持续以较高比例分红的企业也更容易得到市场认可。

近年来,在资本市场波动加剧、行情轮动加快的背景下,高股息资产得到了市场的广泛关注,这背后是资金趋利避险的天性驱使。

一方面,宏观经济弱复苏的环境中,资本市场长期走牛的基础不够强硬,叠加利率长期下行的趋势,投资者尤其是长线资金想要获得长期稳定的收益并不容易,高股息板块的防御属性突出;另一方面,政策监管方面越来越重视对投资者利益的保护,倒逼着上市公司提升经营质量,且能够持续以较高比例分红的企业也更容易得到市场认可。

保险作为高股息板块的代表,理应在当下的高股息浪潮中得到更高关注。但市场上较大部分的目光还是集中在直保公司上面,对于更具稀缺性的再保公司关注相对不够。中国再保险(以下简称“中国再保”)作为国内再保龙头,近期公布了2023年度业绩,每股分红0.042元人民币,以3月28日收盘价计,公司的股息率超过了8%。

能够给出如此慷慨的分红,关键还是在于中国再保良好的经营状况。

一、核心业绩数据全面向好

2023年,中国再保实现合并总保费收入1768.49亿元,同比增长4.2%;合并保险服务收入997.55亿元,同比增长11.8%。

盈利能力的修复尤为突出。2023年,中国再保实现合并归属于母公司股东净利润56.52亿元,同比增加59.77亿元;ROE(加权平均净资产收益率)达到6.22%,同比增加6.58个百分点。

能够在盈利端取得亮眼表现,离不开集团在承保和投资两端同时发力。

承保利润创下历史新高,2023年,中国再保合并承保利润同比增长超过900%。各业务板块在承保效益方面均有突出表现,综合成本率均呈现同比下降趋势。

其中,财产再保险境内业务综合成本率99.53%,同比下降0.23个百分点;财产再保险境外业务综合成本率85.74%,同比下降8.29个百分点;人身再保险保障型业务综合成本率97.12%,同比下降0.55个百分点;财产险直保业务综合成本率100.78%,同比下降2.28个百分点。

投资方面,2023年,中国再保净投资收益为143.70亿元,同比增长22.4%;净投资收益率4.28%,同比上升0.62个百分点。在过去一年低利率且市场波动加剧的环境下,中国再保能够在投资方面取得这样的成绩,颇为不易。

总的来看,中国再保的这份最新财报可以用“全面复苏”来概括,表现出了各项业务均在上行通道中发展的趋势。

当然,这离不开我国保险业整体的复苏态势,2023年,我国保险业实现原保险保费收入5.12万亿元,同比增长9.14%;其中,其中财产险保费收入1.36万亿元,同比增长7.1%;人身险保费收入3.76万亿元,同比增长9.9%。

但保费整体高增长的背后,其实也存在险企发展分化的现实。

比如,人身险领域,中国人寿、平安人寿、太保寿险、新华保险、人保寿险等五大寿险公司保费收入增速分别为4.3%、6.2%、4.9%、1.7%、8.6%。虽均实现正增长,但显然涨幅差异较大。

财产险领域,人保财险、平安产险、太保产险等财险“三巨头”则全都出现承保利润下滑的现象,2023年,人保财险实现承保利润同比下滑22.1%;平安产险实现承保利润-20.83亿元;太保产险实现承保利润同比下降15.6%。

由此观之,保险公司去年想要实现业绩全面向好的高质量增长并不容易,中国再保能大体上做到这一点,离不开各个业务板块的协同发力。

二、财产再保险“内外共振”巩固基本盘

首先,中国再保的境内财产再保险业务依旧保持着正增长,2023年分保费收入440.10亿元,同比增长4.5%。

能够实现境内财产再保险业务的持续增长,中国再保与众多财险公司的稳固合作关系是重要因素。

截至2023年年末,中国再保与境内87家财产保险公司保持了业务往来,客户覆盖率达到97.8%;中国再保参与的合约业务中,担任首席再保人的合约数量占比超过40%。无论是客户覆盖率还是首席再保人合约数量均稳居境内市场第一。

更细分来看,中国再保也是财产险行业从车险转向非车险的受益者。

相对于车险,非车险业务对保险公司的产品设计、定价策略、风险控制等方面提出的要求相应会更高,由此派生出的分保需求也会更大,需要再保公司本身具备较强的技术实力。

产品创新作为中国再保的重要战略支点,在非车险的各个细分领域均得到了体现。2023年,中国再保的农业险业务、责任险业务分保费收入分别达到121.99亿元、63.54亿元,分别同比增长11.8%、11.1%。其中,新兴业务领域的优势进一步巩固,短期健康险、建筑工程质量潜在缺陷保险(IDI)、安全生产责任保险等重点新兴险种分保费收入均取得快速增长。

此外,中国再保的境外业务也取得亮眼成绩,2023年,境外财产再保险及桥社业务总保费收入232.85亿元,同比增长18.7%。关键在于中国再保把握住了全球费率上涨的趋势,在有效益的基础上扩大优势业务规模。

尤其是桥社业务,不仅受益于费率走硬,更得益于自身的高质量发展。自收购以来,桥社实现规模利润双翻番,总保费收入较2019年收购首年增长98.0%至190.39亿元,综合成本率较2019年下降17.37个百分点至81.88%,经济资本回报率较2019年提高9.1个百分点至18.8%,资本回报显著提高。

由此观之,财产再保险业务结构持续优化,全球化发展战略不断推进,保持着良好的发展节奏。

三、人身再保险合理把握业务机遇

不同于财产再保险的“内外共振”推高整体业绩,人身再保险业务分部合理把握境内外各业务条线的市场机遇,保费收入总体稳健,达632.41亿元。

进一步来看,公司战略性发展保障型业务,努力克服行业不利影响,持续优化业务结构,保障型业务综合成本率97.12%,同比下降0.55个百分点;承保利润6.1亿元,同比增长7.2%,承保效益持续改善。

从长远角度看,保障型业务也有不少看点。

比如,随着人口老龄化程度不断加深,养老问题日益突出,在我国基础保障无法实现完全、足额覆盖的情况下,商业保险理应承担起更重要的责任,中国再保积极布局长期护理险、失能险等新兴风险领域,研发与直保公司主业融合的标准化产品方案,带动国内长护失能市场发展。

再比如,中国再保在“数据+”、“产品+”、产业融合的战略导向下,聚焦全流程病程管理服务模式, 持续打造保障与健康管理结合的服务体系,在肿瘤重病、长期护理、门诊购药等领域深化产业生态布局,探索融合创新模式。

储蓄型业务方面,在低利率市场环境下,保险公司的投资端承压,监管层出于防范利差损风险的考量,对人身险产品定价利率进行窗口指导,预定利率的下降有利于险企降低负债成本,增强险企的风险抵抗能力。但市场会对预定利率下降是否影响人身险产品的后续销售存在疑虑。

对于中国再保而言,近两年境内储蓄型业务主要以挖掘直保公司存量业务为主,新售保单占比较小,因此预定利率下调对公司储蓄型业务规模影响有限。

2023年,中国再保合理把握境内储蓄型业务节奏,抓住短暂窗口期承保大单业务,储蓄型再保险业务分保费收入人民币152.03亿元,同比增长53.1%。

而且在存量业务方面,中国再保的储蓄型业务负债久期较短,一般小于5年,与资产久期匹配较好,相应的利差损风险暴露较小,利差损风险总体可控。

这也反映了,中国再保长期以来对业务成本的严格控制,坚持久期匹配与收益率匹配原则,在满足利差收益要求的前提下承接新业务。

四、结语

总的来看,在全球经济面临诸多不确定性的当下,中国再保凭借其在再保险领域的深厚积累和创新能力,展现出了龙头企业应有的适应性和韧性。

尽管自今年低点以来,中国再保的股价涨幅超过28%,但3.5倍的市盈率、0.2倍的市净率不足以反映其这份业绩所反映的成长性,后续伴随着整个保险行业的资产负债两端共振修复,中国再保业绩持续向好的预期也会随之进一步加强,叠加高股息带来的确定性,中国再保的长期价值理应被市场重新审视。

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

相关推荐

- 美联储官员再泼冷水!短期内降息紧迫性降低,预计今年会降息两次

- 继强劲的就业数据、走高的通胀数据之后,美联储官员们近期的言论再一次给降息预期泼了冷水。目前越来越多的美联储官员表示不急于降息。他们认为,目前美国经济依然韧性,短期内降息不具紧迫性;有必要等到对通胀率迈向2%抱有充分信心之后再降息;我们正朝着尽可能温和地将通胀降至2%的目标迈进。

- 国内新闻 利率 银行 健康 0

- 格隆汇公告精选(港股)︱山东黄金(01787.HK)预计第一季度净利润6.50亿至7.50亿元 同比增加48.11%到70.90%

- 山东黄金(01787.HK)公告,经初步测算,公司预计2024年第一季度实现归属于母公司所有者的净利润为人民币6.50亿元至人民币7.50亿元,与上年同期相比增加人民币2.11亿元到人民币3.11亿元,同比增加48.11%到70.90%。

- 国内新闻 黄金 0

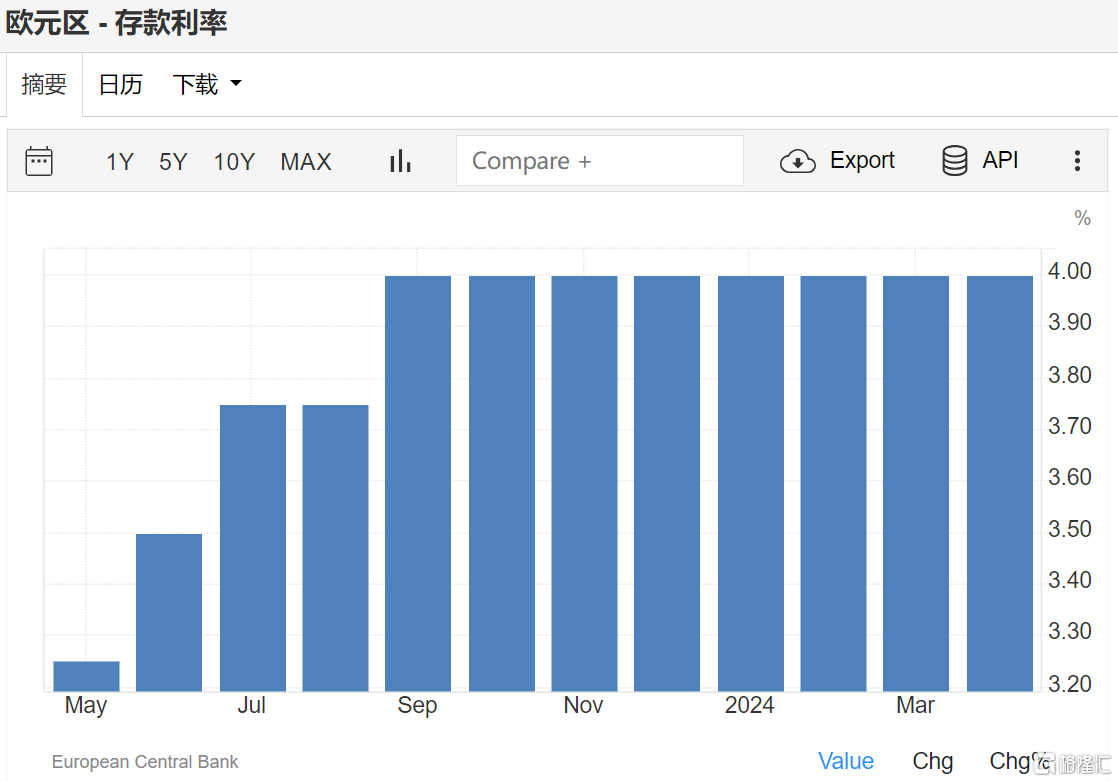

- 或“领跑”美联储?欧洲央行维持利率不变,发出强烈“降息”信号

- 周四,欧洲央行连续第五次会议维持利率不变,但发出了更明确的信号,表示随着欧元区通胀持续下降,欧洲央行可能准备降息。

- 国际新闻 新闻发布会 银行 利率 0

- 低于预期!美国3月PPI同比上涨2.1%,关键分项有所缓和

- 昨日发布的美国3月CPI数据显示,美国通胀有所反弹。今晚(周四),美国PPI数据也公布了。3月美国PPI同环比均低于预期,显示美国通胀反弹幅度有限,3月商品价格进一步下行,服务价格的增速也有所放缓。对投资者和美联储官员来说,这些细节让他们松了一口气。

- 实时热点 利率 护理 医院 0

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]

- 1 百胜中国(09987.HK/YUMC.US)致股东信:看好低线市场机会,2024年拟回馈股东15亿美元

- 2 股息率超8%的背后,是中国再保险(1508.HK)的高质量增长

- 3 房地产服务行业板块异动拉升 *ST全新以0.45%的涨幅位居榜首

- 4 天能储能发布新产品,多技术全场景储能大有可为

- 5 还只是站在牛市起点?金价犹“脱缰野马”狂奔,2400美元已近在咫尺

- 6 第十四届交博会开幕 海信发布道路交通安全风险防控系统

- 7 光模块板块大涨,通信ETF涨超3%

- 8 广西三月三是什么节日

- 9 发改委:文件已印好!设备更新概念持续扩散,家电板块爆发

- 10 都是简称惹的祸?中贝通信7亿大单遭“打假”