公开信息显示,近期,深圳市绿联科技股份有限公司(以下简称“绿联科技”)更新了首次公开发行股票并在创业板上市招股说明书注册稿,保荐人为华泰联合证券有限责任公司。

公开信息显示,近期,深圳市绿联科技股份有限公司(以下简称“绿联科技”)更新了首次公开发行股票并在创业板上市招股说明书注册稿,保荐人为华泰联合证券有限责任公司。

格隆汇了解到,绿联科技成立于2012年,主要从事3C消费电子产品的研发、设计、生产及销售,致力于为用户提供全方位数码解决方案。

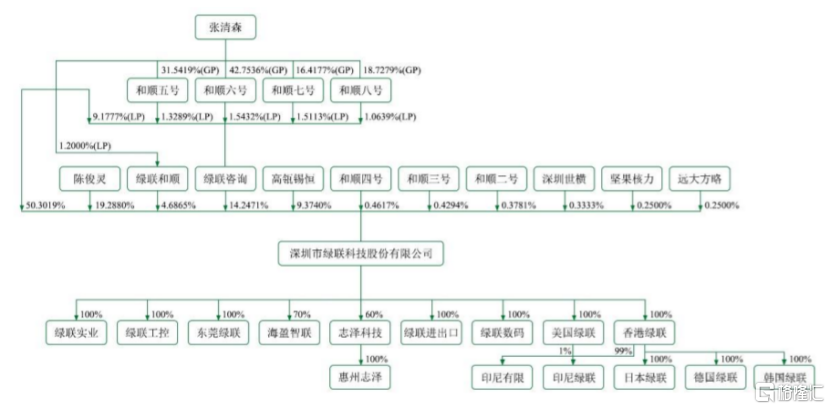

股权结构方面,截至招股说明书签署日,张清森为绿联科技的第一大股东,直接持有公司股份占公司总股本的50.3019%,为公司控股股东和实际控制人。同时,陈俊灵、高瓴锡恒均持有绿联科技5%以上股份。

发行前股权结构图,图片来源:招股书

招股书显示,绿联科技的董事长张清森是个80后,拥有本科学历,学的国际金融专业,他曾在深圳市得星科技有限公司当过外贸业务员,还当过綠聯科技有限公司执行董事、深圳问虎贸易有限公司总经理,2012年3月至2021年5月,历任绿联有限(公司前身)执行董事、总经理、董事长。

陈俊灵也是个80后,本科学历,学的国际金融专业,陈俊灵曾陆续在厦门磊升石业有限公司、深圳市达盟电子有限公司当过业务员,还当过深圳问虎贸易有限公司采购经理,2012年3月至2021年5月为绿联有限副总经理,如今是绿联科技副董事长。

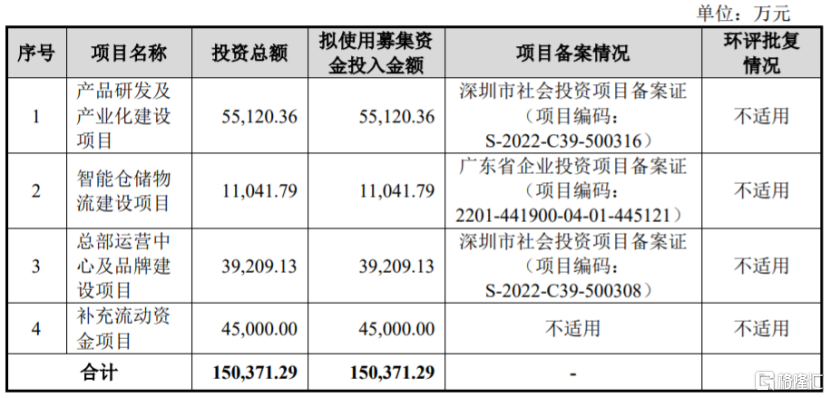

本次申请上市,绿联科技拟募集资金约15亿元,用于产品研发及产业化建设项目、智能仓储物流建设项目、总部运营中心及品牌建设项目、补充流动资金项目,其中有4.5亿元用于补充流动资金。

募资使用情况,图片来源:招股书

1

上市前多次分红

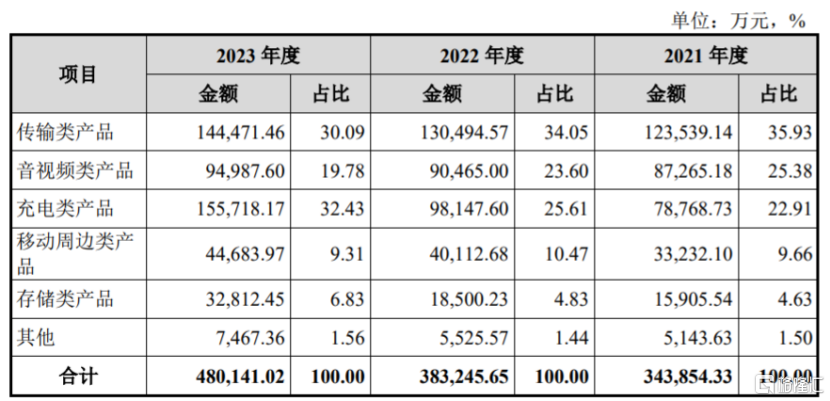

绿联科技的产品主要涵盖传输类、音视频类、充电类、移动周边类、存储类五大系列。其中,公司传输类产品包括扩展坞、集线器、网卡、网络数据线、键鼠等;音视频类产品有高清线、音频线、音视频转 换器、耳机等;充电类产品主要为充电器、充电线、移动电源等。

图片来源:招股书

2021年至2023年,绿联科技的传输类产品营收占比呈下滑趋势,但仍在在30%以上;音视频类产品营收占比也有所下降,充电类产品营收占比有所上升。

公司主营业务收入按产品分类的具体情况,图片来源:招股书

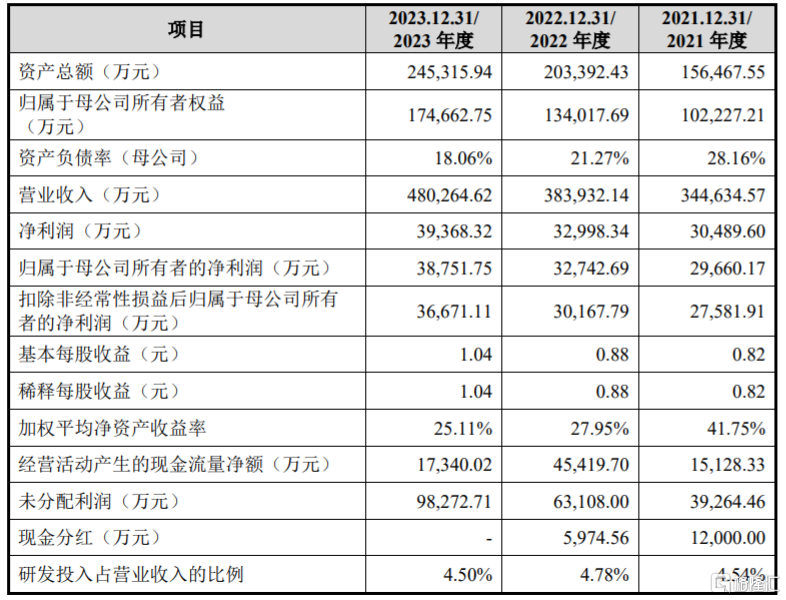

业绩方面,2021年、2022年、2023年,绿联科技的营业收入分别约34.46亿元、38.39亿元、48.03亿元,对应的净利润分别约3.05亿元、3.3亿元、3.94亿元。

根据公司的实际经营状况,绿联科技预计2024年一季度的营业收入约12.86亿元,同比增长27.17%;预计同期净利润约1.05亿元,同比增长13.12%。

值得注意的是,公司在上市前存在多次分红行为。招股书显示,2019年至2022年,绿联科技共有4次现金分红,金额分别约5000万元、1.7亿元、1.2亿元、5974.56万元,四年累计分红近4亿元。

公司主要财务数据及财务指标,图片来源:招股书

2021年、2022年、2023年,绿联科技的主营业务毛利率分别为37.21%、37.38%和37.60%,处于可比公司的区间范围。

绿联科技存在外协产品采购风险。报告期内,公司外协产品采购成本占主营业务成本比重在60%左右,占比较大,如果供应商出现停工,或公司与主要供应商之间的合作关系发生变化,可能会影响公司的生产经营。

公司产品品类众多,而产品质量是公司品牌声誉的基石,如果公司不能持续加强产品质量控制,导致产品出现重大产品质量问题,可能会影响公司的市场认可度和品牌声誉。

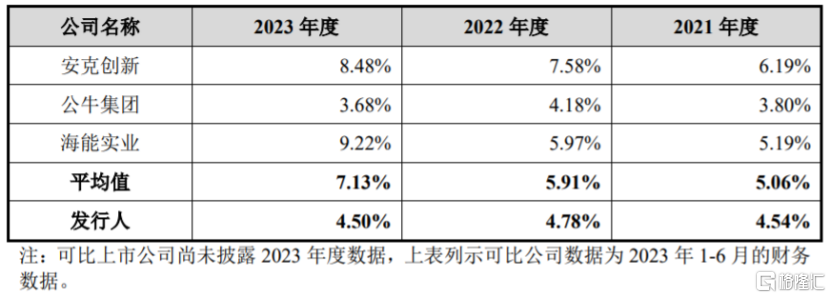

报告期各期,绿联科技的研发投入分别约1.57亿元、1.83亿元、2.16亿元,占营业收入的比重分别为4.54%、4.78%和4.50%,尽管公司的研发投入有所增加,但研发费用率仍低于可比上市公司平均值。

公司与可比上市公司研发费用率数据对比,图片来源:招股书

2

存货规模逐年上升

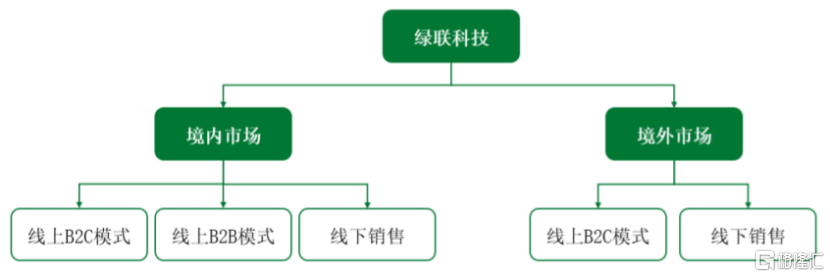

绿联科技采用线上、线下相结合的模式,实现了天猫、京东、亚马逊、速卖通、Shopee、Lazada等国内外主流电商平台的覆盖,还积极布局线下销售渠道,国内经销网络覆盖全国主要省级行政区域。

报告期内,绿联科技通过线上电商平台实现的收入占主营业务收入的比例在70%以上,通过线上电商平台实现的毛利占主营业务的毛利比例超过80%,公司在电商平台的销售占比总体较高,如果电商平台对平台卖家的店铺注册管理政策、销售政策、平台费用率等发生变化,可能会影响公司的销售收入和盈利水平。

公司整体销售模式,图片来源:招股书

绿联科技还面临着电商平台费用大幅上涨的风险,公司通过线上电商平台开展线上销售业务,这类电商平台对卖家在平台上销售商品会收取一定的平台服务费,包括销售佣金、服务费、仓储费用等。随着公司线上B2C模式销售收入的不断增长,销售平台费用也随之增加,如果线上电商平台收取的平台服务费大幅上涨,可能会影响公司的经营业绩。

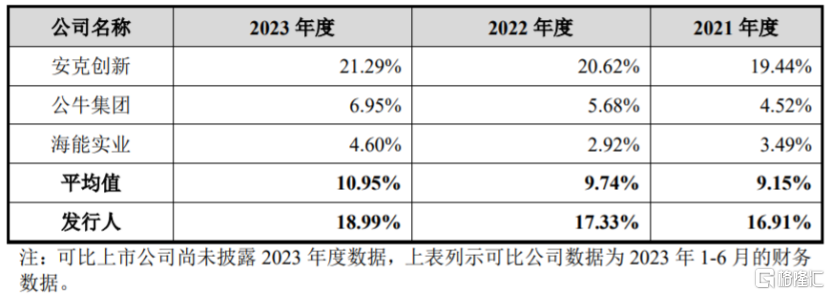

报告期内,绿联科技的销售费用率高于可比上市公司平均值,主要由于公司主要通过线上方式进行销售,线上平台费用费率较高,导致公司销售费用较大。

与可比上市公司销售费用率数据对比,图片来源:招股书

报告期内,绿联科技存货账面价值分别约7.26亿元、7.39亿元、9.96亿元,呈逐年上升趋势,占公司流动资产比例分别为51.45%、41.56%和44.24%,占比较大,如果公司未能对采购量进行准确判断或市场环境发生变化,可能导致存货积压,从而影响公司的存货变现能力和财务状况。

3

结语

近几年,尽管绿联科技的业绩呈增长趋势,但公司仍面临着存在外协产品采购风险,同时其超7成营收来自线上电商平台,电商平台费用大幅上涨的风险也不容忽视。

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

相关推荐

- 宏鑫科技创业板上市,股价大涨超263%!总市值约57亿元

- 4月15日,浙江宏鑫科技股份有限公司(以下简称“宏鑫科技”)在创业板上市,保荐人为财通证券股份有限公司。宏鑫科技的股票代码为301539,其发行价格10.64元/股,发行市盈率为25倍,与24.54倍的行业市盈率接近。截止到发稿时间,其股价涨超263%,最新市值约57亿元。

- 实时热点 利率 创业 0

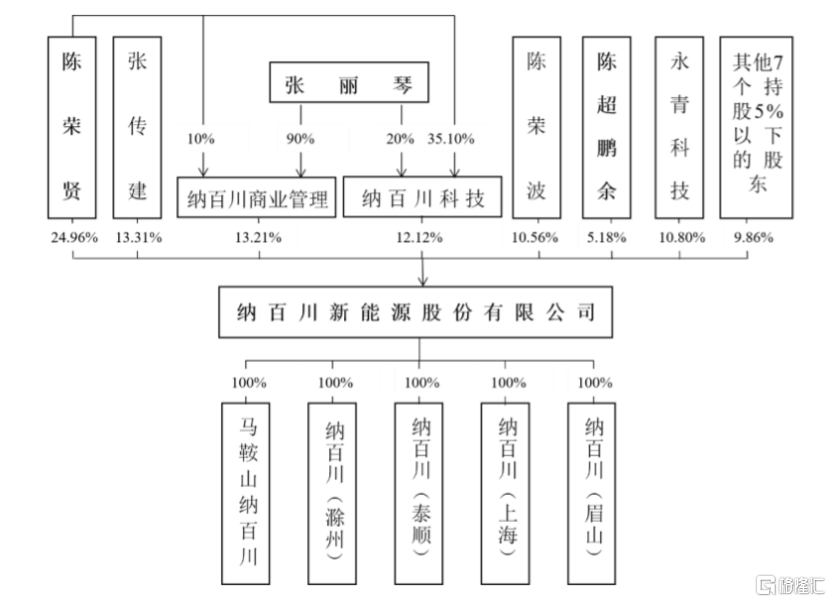

- 纳百川冲刺创业板,面临产品价格下降风险,依赖宁德时代

- 近期,纳百川新能源股份有限公司(以下简称“纳百川”)更新了首次公开发行股票并在创业板上市招股说明书申报稿,并在审核问询函的回复中对客户与收入、毛利率水平合理性等问题进行了回复,保荐人为浙商证券股份有限公司。

- 国内新闻 利率 创业 交通 0

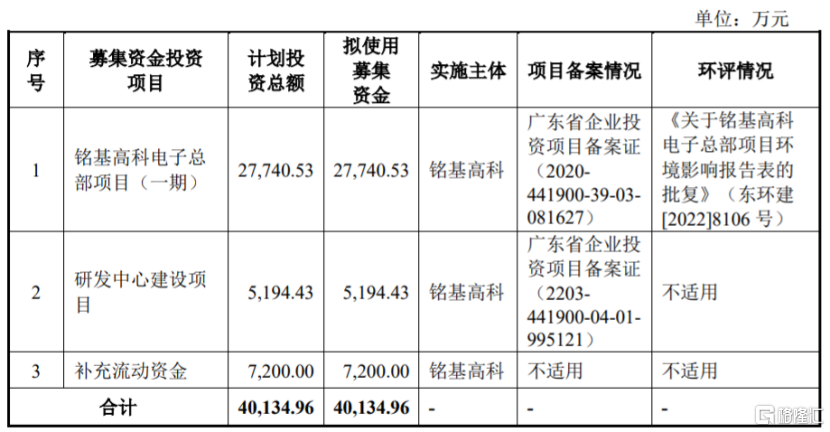

- 铭基高科冲刺创业板,业绩存在波动,依赖前五大客户

- 近期,广东铭基高科电子股份有限公司(以下简称“铭基高科”)更新了首次公开发行股票并在创业板上市招股说明书申报稿,保荐人为国信证券股份有限公司。

- 实时热点 利率 创业 手机 0

- 股价大涨超158%!美新科技登陆创业板,净利润存在波动

- 3月13日,美新科技股份有限公司(以下简称“美新科技”)在创业板上市,保荐人为中金公司。美新科技(301588)的发行价格14.5元/股,发行市盈率为20.9倍,略低于21.66倍的行业市盈率。截止到发稿时间,其股价大涨超158%,最新市值超44亿元。

- 实时热点 利率 创业 家庭 0

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]

- 1 正在成为价值股?苹果宣布回购1100亿美元,为史上最大规模

- 2 隔夜美股全复盘(5.3)| 苹果盘后一度大涨8%,第二财季营收好于预期,宣布回购1100亿美元股票,苹果CEO库克据悉下周将预告新的AI功能

- 3 中证A50ETF联接基金正式成立,中证A50ETF规模迎来分化

- 4 绿联科技冲刺创业板,上市前多次分红,存货规模逐年上升

- 5 港股杀回来了!

- 6 隔夜美股全复盘(5.2)| 三大股指上演过山车行情,在美联储公布利率决议后先涨后跌,AMD跌近9%;高通盘后一度涨超5%,一季度业绩和二季度指引好于预期

- 7 4月车企成绩单公布!鸿蒙智行蝉联新势力“销冠”,小米汽车引爆4月流量

- 8 音频 | 格隆汇5.2盘前要点—港A美股你需要关注的大事都在这

- 9 “小非农”大超预期!美国4月ADP就业人数增加19.2万人

- 10 欧莱新材(688530.SH)即将登陆科创板:专注高性能溅射靶材,归母净利润同增近四成