这个速度,历史罕见!9月5日刚披露以华泰柏瑞基金为首的十家基金公司集体申报了跟踪中证A500指数的ETF,仅一天时间,首批中证A500ETF就集体获批。

这个速度,历史罕见!

9月5日刚披露以华泰柏瑞基金为首的十家基金公司集体申报了跟踪中证A500指数的ETF,仅一天时间,首批中证A500ETF就集体获批。

从产品申报,到获批,再到发行,前后间隔还不到5天时间。作为新“国九条”之后的首个**宽基指数,中证A500指数到底有什么来头?

01

最均衡的核心宽基指数

今年4月,新“国九条”提出要大力发展权益类公募基金,大幅提升权益类基金占比,建立交易型开放式指数基金(ETF)快速审批通道,推动指数化投资发展。

8月27日,中证指数公司宣布中证A500指数正式发布时间是9月23日,紧接着9月5日和9月6日两天时间,首批中证A500ETF就完成了申报与获批(往日申报之后一般要等待20日获批)。

9月7日,华泰柏瑞基金立马宣布中证A500ETF基金(认购代码:563363;证券代码:563360)将于9月10日-9月20日进行发售。

这意味着,当前指数还没发布,基金公司已经开始“卷”产品上报与发行了,实属罕见。

作为“新国九条”后的首个**宽基指数,中证A500指数也的确大有来头。该指数是中证A系列的另一个宽基指数,最大的特点就是均衡。

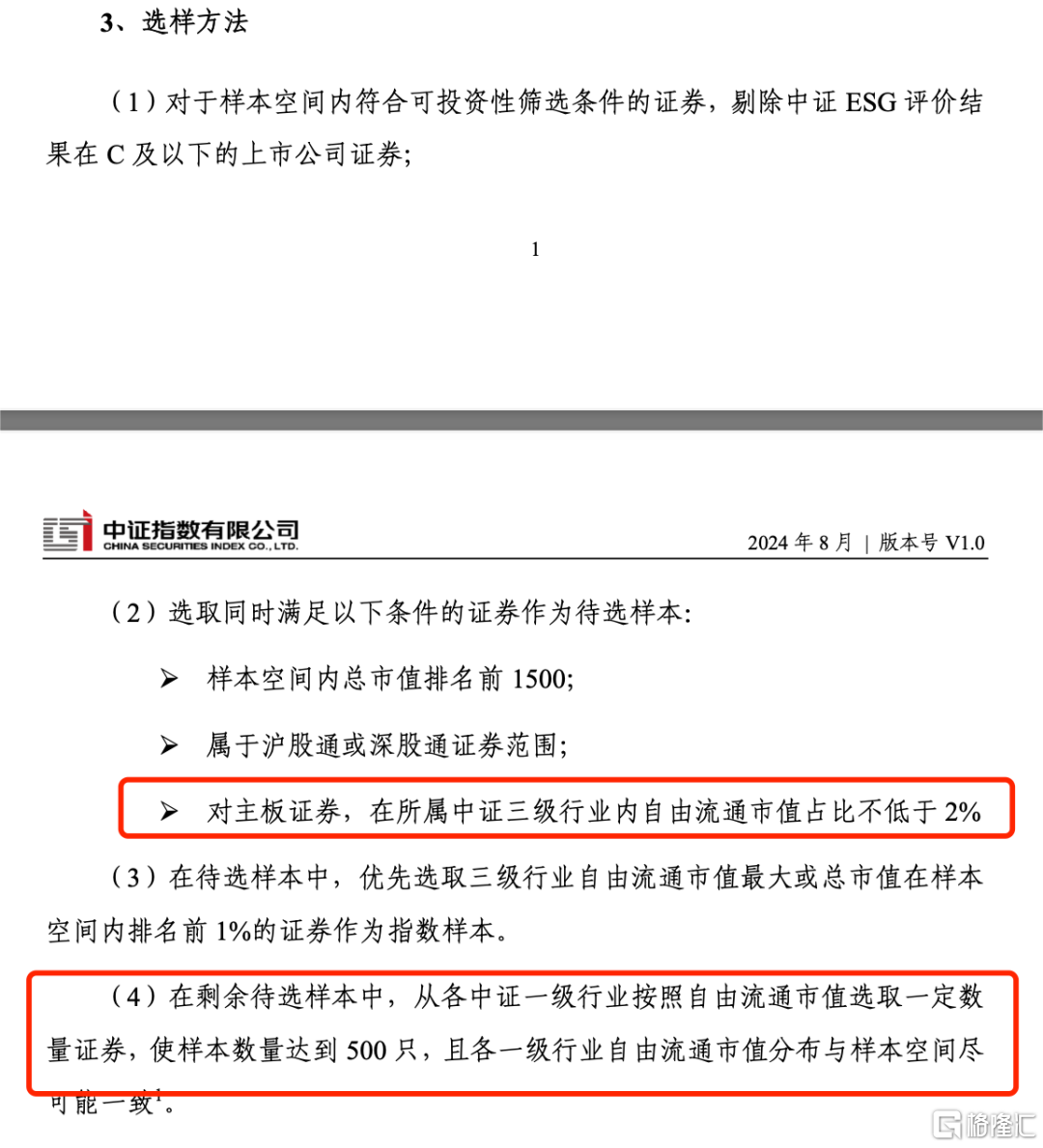

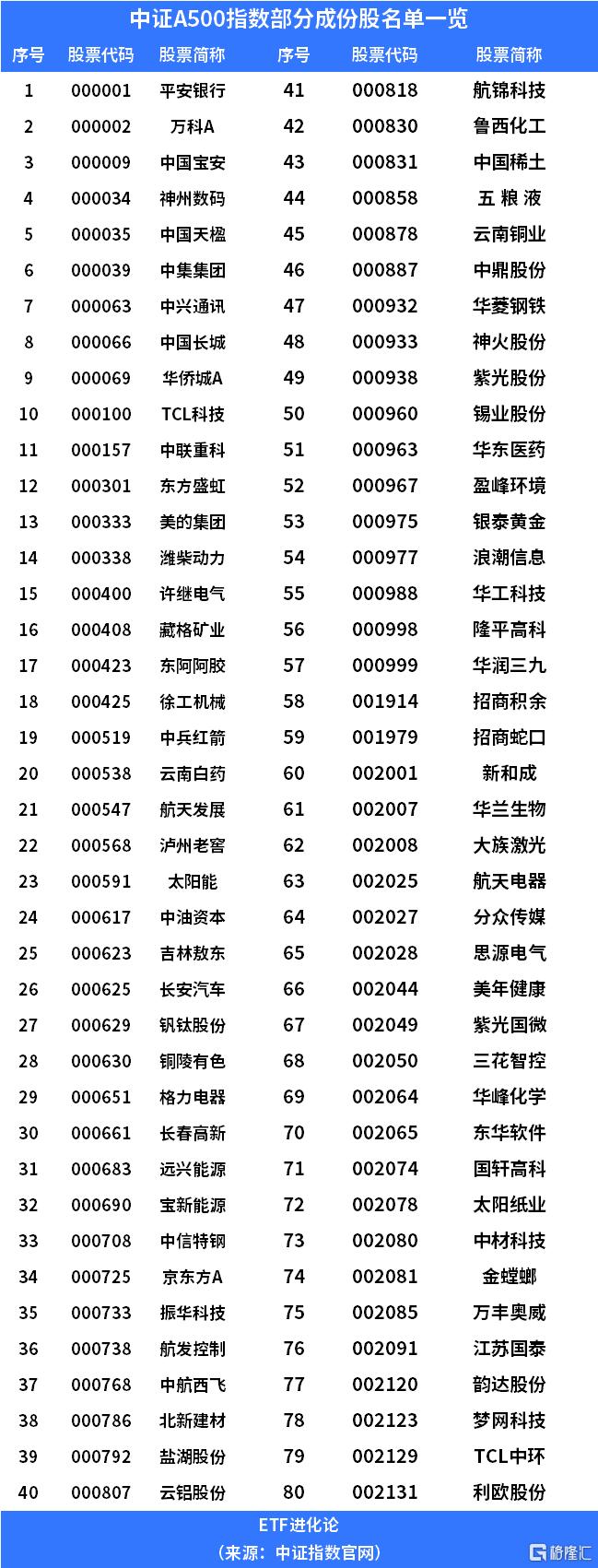

中证A500指数通过行业均衡选样方法,从各行业选取市值较大、流动性较好的500只证券作为样本,以反映各行业最具代表性上市公司证券的整体表现。

而中证500指数的编制就是单纯从市值和成交额角度入手,剔除沪深300成份股之外的500只股票。中证A500指数要兼顾市值代表性与行业均衡性。

编制方式的与时俱进,中证A500指数不仅做到行业分布较为均衡,且纳入更多新兴领域龙头。该指数样本覆盖了全部35个中证二级行业及92个三级行业,其中工业、信息技术、通信服务和医药卫生行业的合计权重约为50%,高于可比宽基指数。

此外,该指数还特别关注新兴领域的龙头企业,新兴行业的权重占比约为46%,也高于可比宽基指数。

由于中证A500指数的编制还特别考虑了互联互通和ESG(环境、社会和公司治理)等筛选条件,一方面便利境内外中长期资金配置A股资产,并降低指数样本发生重大负面风险事件的概率,该指数样本的中证ESG分数中位数为0.85,高于全市场中枢水平 。

另一方面也有助于筛选出财务基本面过硬的公司,七成样本近一年净资产收益率或营收增速位居同行业前30%。

中证A500全A市值覆盖度约56%,成份股与沪深300、中证500和中证1000有一定重合度,包括了234只沪深300指数成份股,206只中证500指数成份股和43只中证1000指数成份股。

中证A500成份股集中度水平和沪深300类似,低于中证A50和上证50,前10大样本权重合计约为20.3%,低于可比宽基指数。较低的集中度降低了中证A500对个股特质风险的暴露,提升了指数的可投资性。

业内人士认为,中证A500ETF的发行,有望再上演中证A50ETF的火热一幕,可能会迎来更多增量资金跑步进场。

02

中证A500ETF基金即将发售

从基金公司目前安排的来看,首批中证A500ETF将于9月10日起正式发售。

众所周知,ETF主要是跟踪指数本身的表现,更考验基金公司自身平台的综合实力,尤其是投研能力和综合服务能力。

因此选择一只ETF,从基金公司平台本身入手更为可靠。因为更大的平台意味着拥有更好的综合服务能力、和更成熟的跨市场复制能力,能提供更好的流动性、更小的跟踪误差以及更亮眼的超额收益能力。

作为ETF头部玩家的华泰柏瑞基金,是本次首批入场的10家中ETF规模最大的公司,旗下有全市场最大规模的沪深300ETF,截至9月6日,华泰柏瑞沪深300ETF规模达到2847.7亿元。

今年年初,中证A50指数发布后,10家公募迅速上报中证A50ETF产品,市场迎来超百亿增量资金。

首批上市的中证A50ETF中,截至9月6日,华泰柏瑞中证A50ETF最新净值0.952,是首批上市中证A50ETF中净值最高的。

华泰柏瑞基金ETF系列非常丰富,有沪深300ETF、红利ETF等,在大盘宽基、股息的处理上经验丰富。中证A500作为大盘指数,成分股股息率大概率较高,非常考验管理人在股息率上的处理。

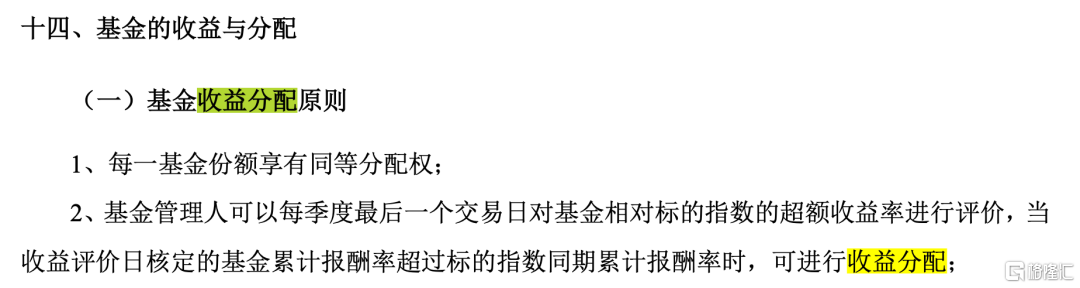

华泰柏瑞基金本次在中证A500ETF基金中新增加了分红条款!当满足“每季度末检视相对指数超额收益为正”条件时,就可以进行收益分配。

华泰柏瑞基金本身也是分红非常慷慨的公募公司。Wind数据显示,今年基金分红突破1000亿元关口,其中华泰柏瑞基金以32.38亿元的分红总额位居全市场榜首,旗下沪深300ETF更是以24.94亿元的分红规模位居单只产品分红榜首。

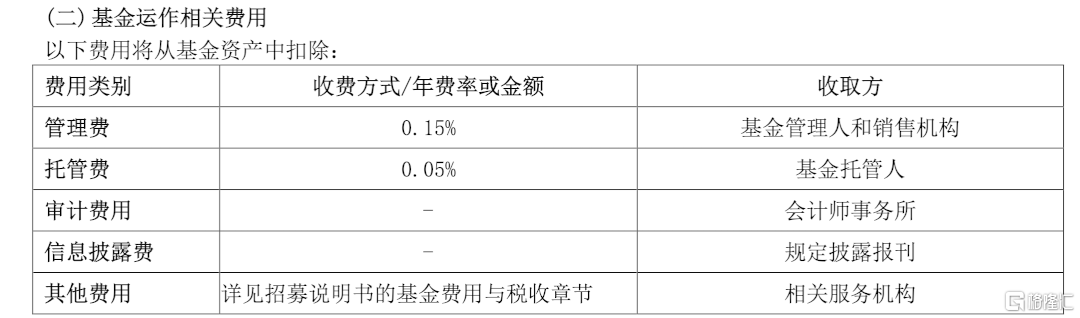

中证A500ETF基金的费用也非常低廉,管理费年率仅为0.15%+托管费年率0.05%,合计每年成本费0.2%,属于市场最低费率的梯队。

03

ETF成为市场主要增量资金,

沪深300等宽基ETF持续“吸金”

在国家队助力下,ETF成为A股年内重要增量资金。数据显示,截至9月6日,全市场股票型ETF今年净流入已超过7939.66亿元,其中四只沪深300指数ETF合计净流入5000亿元,占比超六成。

一直以来,有“国运指数”之称的沪深300指数都是最“吸金”的宽基指数,如今肩负更好表征中国经济新旧动能加速转换而诞生的新核心指数——中证A500,会不会是下一个强势“吸金”指数?

年初中证A50指数发布后,市场迎来165亿增量资金,且上市之后资金仍不断净流入相关ETF产品,如今最新规模已经增长百亿至307.89亿元。

作为A系列指数的第二只**核心宽基指数,中证A500的潜力不容小觑。

华泰柏瑞基金指出,中证A500指数追踪500只各行业市值最大的证券,市值占据A股的“半壁江山”。指数优先选取中证三级行业中处于新兴领域的龙头企业,旨在更好刻画中国经济转型升级背景下核心资产的整体表现。截至8月底,信息技术、工业、医疗保健等新经济产业合计权重超58%,“专精特新”个股数量占比高达35.4%,领跑主流宽基。

在政策持续引导树立长期投资、价值投资、理性投资理念下,中证A500作为一只反映中国经济最新结构变化的核心资产指数,显然又为中长期资金提供更好的投资标的。

事实上,中证A500指数选择在这个时点发布的用意可谓是意味深长,且申报、获批和发行的时间间隔不超5天,堪称闪电般的速度。

随着美联储9月大概率降息,一方面打开国内货币政策空间,下半年有望引来新的降准降息,以及新的经济刺激政策。

另一方面是新的未结汇的万亿资金下半年有望回流中国,届时海外资金很可能乘势而上,跟国内的聪明资金一起寻找降息背景下最合适的投资标的。

也就是说,中证A500此时募集的活水资金,有非常大的概率与上述新增量资金形成一股合力,大家认为这些聪明资金会选择什么资产?

毋庸置疑,在新规下,基本面稳健、现金流充足的的各细分行业龙头更具配置价值,而中证A500指数作为A股核心资产的新标杆指数,有望引来新一轮“吸金”狂潮。

风险提示:

上述观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。基金有风险,投资须谨慎。

都看到这里了

还不快快点赞、转发、加关注?

点个在看你最好看

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

<上一篇 格隆汇基金日报|兴银基金深夜辟谣!

下一篇> 别慌!大反弹可能在国庆后

相关推荐

- 格隆汇基金日报 | 主动权益基金被赎回5000亿!又见公募老将卸任

- 7月26日数据显示,华兰股份最新公布的前十大流通股东名单中,肖世源的圆信永丰聚优首次现身,持股105.33万股。基金二季报显示,华兰股份新进该基金第九大重仓股,持股104.9万股。据悉,该基金此前由知名基金经理范妍管理,其于4月初卸任产品基金经理。

- 国内新闻 基金 0

- 格隆汇基金日报 | 高频交易费率或将翻9倍!傅鹏博减仓

- 7月18日数据显示,金博股份最新公布的前十大流通股东名单中,傅鹏博、朱璘的睿远成长价值混合现身,比上期减少300.02万股。

- 国内新闻 基金 0

- 格隆汇基金日报 | 丘栋荣正式离任!董承非减持这只个股!

- 昨日,中庚基金正式公告,丘栋荣于7月19日离任公司副总经理,离任原因为个人原因。同时离任其管理的中庚价值领航混合、中庚小盘价值股票、中庚价值灵动灵活配置混合、中庚价值品质一年持有期混合、中庚港股通价值股票这五只基金的基金经理。Wind数据显示,丘栋荣自2014年9月16日担任基金经理以来,截至今年7月19日卸任,任职期总回报为482.46%,年化回报为19.59%。

- 新闻热点 基金 0

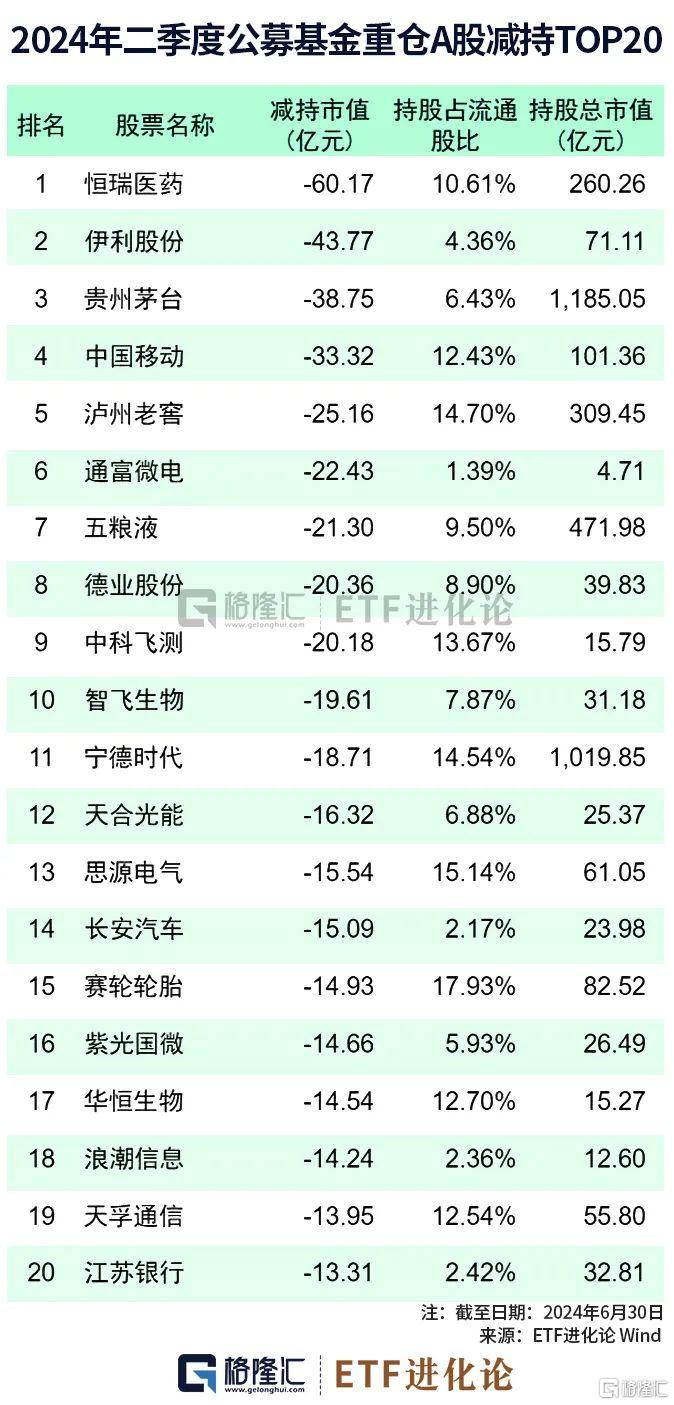

- 图解公募基金二季报:大佬们最新重仓股来了!

- 公募基金二季度规模再创新高,增长至30.71万亿,环比增长6.47%。

- 国内新闻 基金 0

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]