2023年基金年报陆续披露,一批知名基金经理的隐形重仓股曝光,ETF进化论君继续挑选对宏观周期把握颇为精准的万家基金黄海、睿远基金双雄傅鹏博、赵枫、2023年黑马亚军基金经理诺德基金周建胜,观察他们的隐形重仓股会是什么。

2023年基金年报陆续披露,一批知名基金经理的隐形重仓股曝光,ETF进化论君继续挑选对宏观周期把握颇为精准的万家基金黄海、睿远基金双雄傅鹏博、赵枫、2023年黑马亚军基金经理诺德基金周建胜,观察他们的隐形重仓股会是什么。

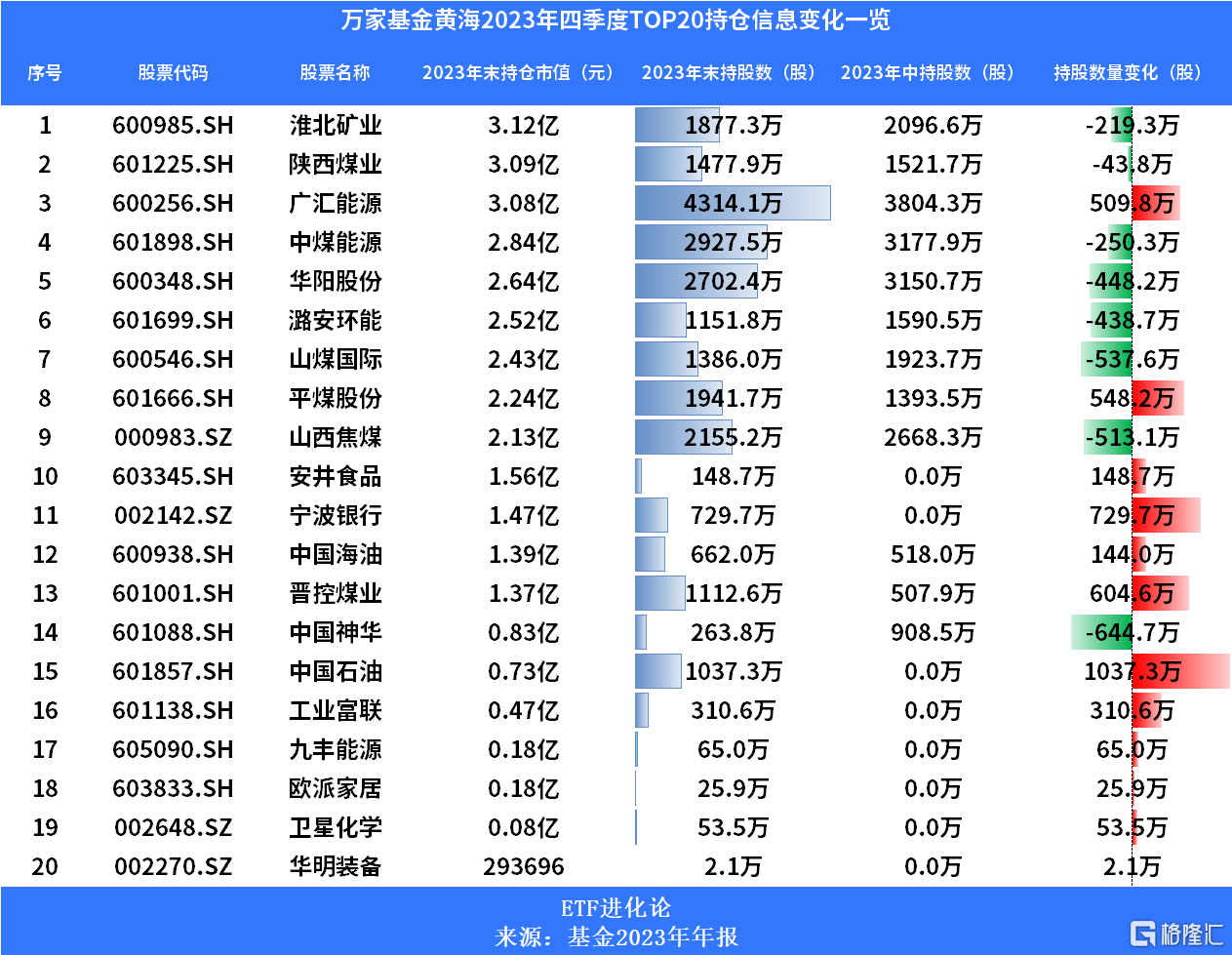

作为2022年的公募基金经理,万家基金的黄海对宏观的判断有其独到之处,正确配置能源类个股为代表的高股息题材,使得黄海管理的万家宏观择时多策略 A 去年大涨21.14%,同期业绩比较基准收益率为-3.21%。

从前二十大重仓股来看,黄海对前期获利较大的以能源类个股为代表的高股息题材整体是减仓,黄海在2023年下半年合计分别减持淮北矿业、中煤能源、华阳股份、潞安环能、山煤国际、山西焦煤和陕西煤业219.3万股、250.3万股、448.2万股、438.7万股、537.6万股、513.1万股和-43.8万,还减持中国神华644.7万股。

当然,黄海不完全减持能源类个股,其在去年下半年还合计分别加仓广汇能源、平煤股份、中国海油、晋控煤业和中国石油509.8万股、548.2万股、144.0万股、604.6万股和604.6万

后十大权重股充分显示出黄海的进攻性,他在下半年开始配置消费和科技方向的个股,新进安井食品、宁波银行、工业富联、欧派家居和卫星化学。

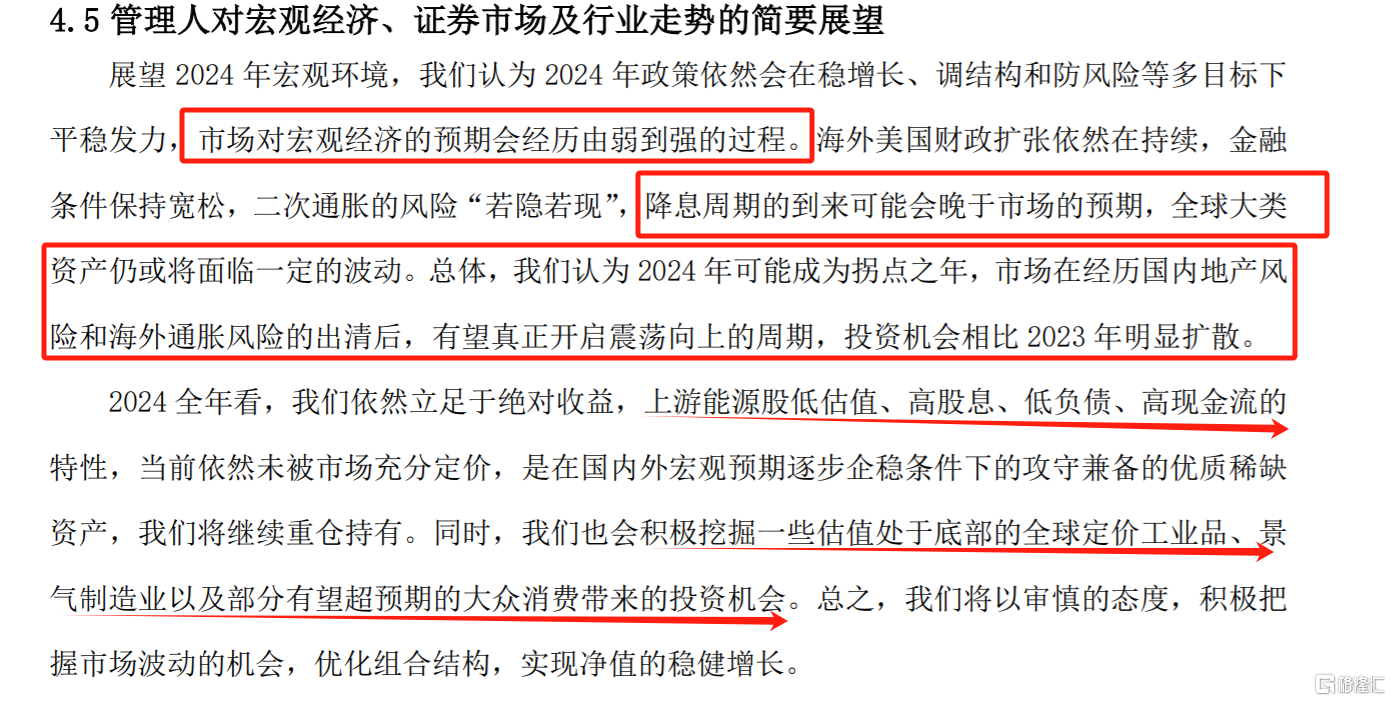

早在去年四季报中,黄海就直言持仓会继续坚守红利资产,但另一方面也会高度关注优质消费/金融和科技股的长期投资价值。展望2024年上半年,黄海认为市场在寻底筑底之后必然迎来转折之机,当下市场预期虽然低迷,但他们看到的是风险因素不断得到释放,优秀龙头公司的估值优势越发凸显,将积极把握市场超跌的投资机会。

现在回看黄海在1月中旬发的四季度,不得不佩服,老将的眼光一如既往狠辣。A股的确在经历2月5日的至暗时刻后,迎来了柳暗花明的春季行情,其管理万家宏观择时多策略A今年累计上涨7%。

黄海更是成功在去年四季度压中AI大牛股工业富联,该股2024年的年度涨幅高达50%。

展望2024年,黄海显得更加乐观,认为 2024 年在稳经济的平稳发力下,市场对宏观经济的预期会经历由弱到强的过程,但警示美联储降息周期的到来可能会晚于市场预期,全球大类资产或将面临一定的波动。

但具体配置方向上,相比四季度提出的坚守红利资产+优质消费/金融和科技股,黄海这次在年报中变为坚守低估值的上游能源股+极挖掘一些估值处于底部的全球定价工业品、景气制造业以及部分有望超预期的大众消费带来的投资机会。

再来看睿远基金两位明星基金经理傅鹏博和赵枫。

从傅鹏博的前二十大重仓股名单来看,整体变化不大,其在下半年减持中兴通讯580.7万,排名从上半年的第20名下降至39名,新晋榜的个股是高测股份,傅鹏博在下半年合计买入848.8万股。

公开资料显示,高测股份专业从事高硬脆材料切割设备和切割耗材的研发。

2023年,傅鹏博等基金经理对组合有以下思考:

一是,高速成长行业越过周期高点,盈利向“均值”回归时,调整幅度会远远超出预期,一旦成长增速下台阶,产销量的绝对增长,经常无法弥补单位盈利的下降,而在应对高速增长时,公司对人员的扩充、在建工程的增加、管理难度的积累,导致利润下滑会大于收入下滑。

他们认为,挑选个股时,考察其在行业周期的位置,产品盈利的历史分位,需要更加严控标准,加强底线思维,不在周期下滑阶段“蚍蜉撼树”。

二是,警惕高增长行业在景气高点的扩张。高回报吸引资本,资本再投入高回报行业;以及管理层配置资本会影响企业的未来资本回报率,后者对应筛选公司时常用的指标ROE。

重资产公司常依赖再投入获取未来成长,A股公司在盈利丰厚时加大投资,盈利低谷时也会逆向扩张,新增产能由于规模效应和自动化程度,释放期会压制产品整体价格和盈利。

2021年后,新能源、光伏、化工等行业都出现这类情景,可以预见新一轮产能出清会越发“痛苦”,投资的边际回报大概率会下降。

三是运营商及高股息率公司。2022-2023年的市场表现反映了市场在动荡不确定的环境中寻找“相对安全”资产的迫切性。剔除周期波动明显的行业,这些公司能够产生持续稳定的经营性现金流,平衡利润在企业发展和股东分红中的分配。在利率中枢向下引导过程中,这类标的配置是需要直视和相机选择。

展望2024,他们还表示,年初以来,市场已经做出的两类投资选择:一类,寻找安全的红利资产,如运营商和资源板块;另一类,寻找业绩“有想象空间但短期无法证伪”和“主题持续发酵”的科技股。

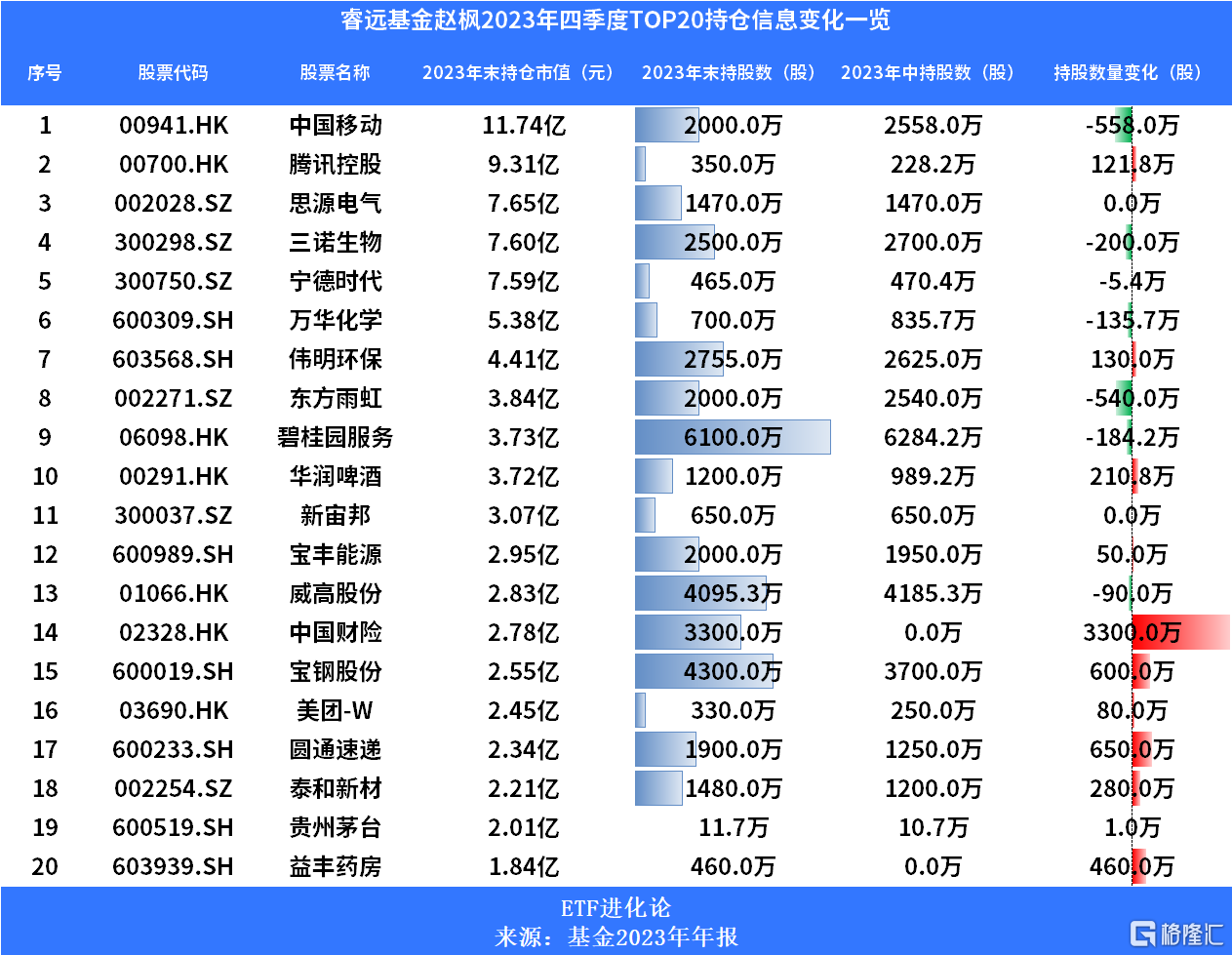

赵枫2023年年末的前二十大重仓股名单变化也不大,最大的动作是新进中国财险、益丰药房,下半年合计买入3300万股和460万股。

增持方面,赵枫在去年下半年增持了腾讯、伟明环保、华润啤酒、宝钢股份、美团-W、圆通速递、泰和新材。

赵枫认为,结合对供给和需求的思考,市场现在对供给过剩和需求收缩两方面的预期可能会过于悲观,如果需求相对稳定而供给以更快的速度调整,未来一些龙头企业的盈利增速可能会明显快于收入增速,使得当前估值水平的隐含回报具备较好的吸引力。

赵枫还提出要注意审视结构的变化。

过去两年投资者都看到了消费下降带来的投资机会,而事物另一面的公司在收入和盈利承压的数据下被抛弃,估值跌到极低的水平。但是,劳动力匹配失衡不仅催生了消费降维需求的爆发,同时也创造了大量受益产业升级的人群,这些被抛弃的公司的盈利大概率不会持续负增长,可能蕴藏着较好的投资机会。

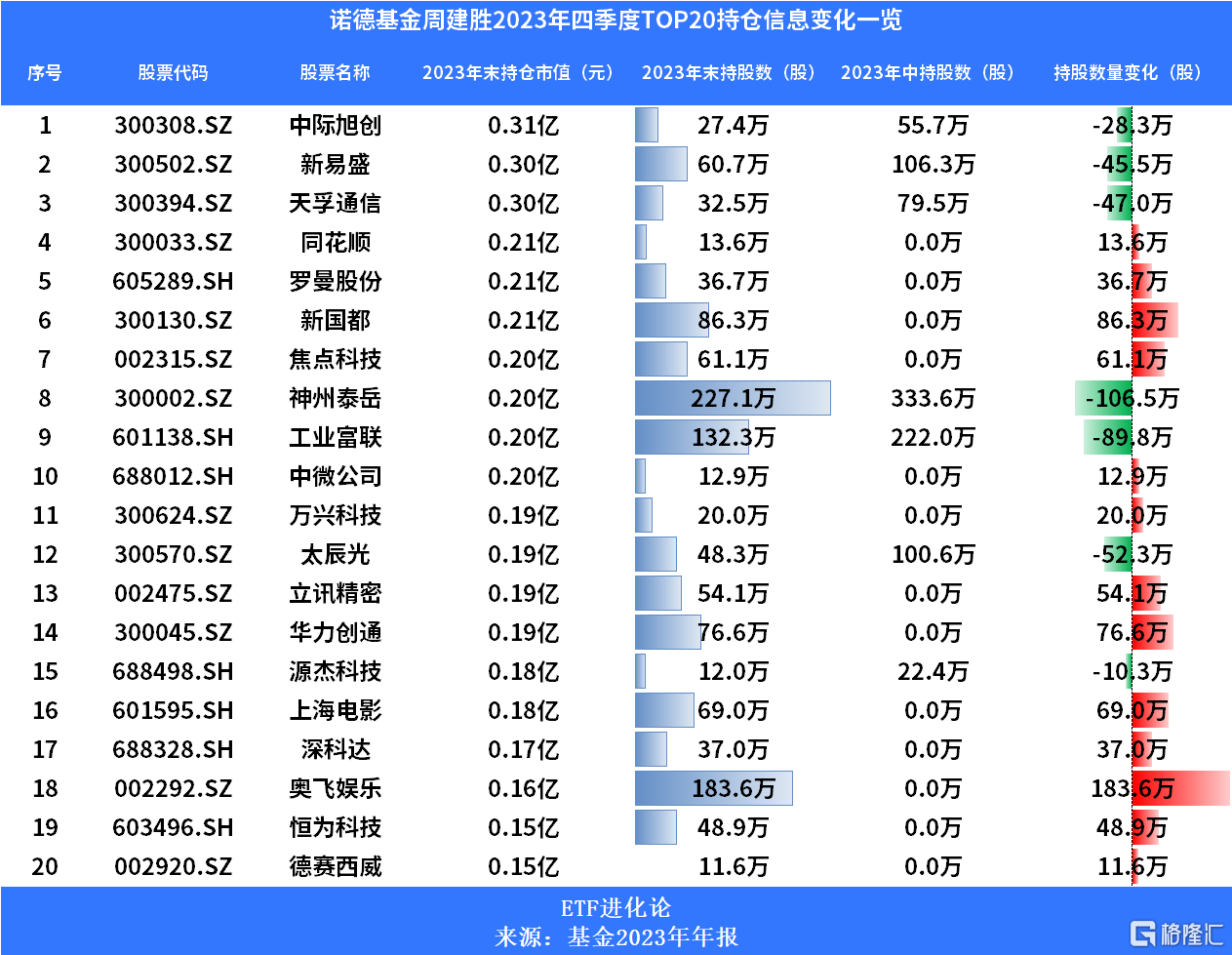

相比上面两位睿远双雄持股的淡定,诺德基金经理周建胜可谓是换仓小能手,截至2023年12月31日,其管理的诺德生活换手率高达2300%。

从前二十大重仓股的名单来看,可谓是大换血,相比2023年上半年,前二十大名单里有13只个股是新晋的,分别是同花顺、罗曼股份、新国都、焦点科技、中微公司、万兴科技立讯精密、华力创通、上海电影、深科达、奥飞娱乐、恒为科技和德赛西威。

展望 2024 年,周建胜依旧坚定看好AI板块的投资,尤其是新质生产力或将成为 2024年的重头戏。周建胜认为,国内外产业链上下游的投资或将加速生成式 AI 的货币化进程。我们相信,拥抱生成式 AI 带来的新科技革命浪潮或正成为全球共识。

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

下一篇> 暴跌2万亿,这家龙头还有救吗?

相关推荐

- 暴跌2万亿,这家龙头还有救吗?

- 如果要评今年以来最落寞的美国大型科技股,特斯拉一定榜上有名。股价2个月内次跌了快4成,市值蒸发超过2万亿(RMB),销量压力巨大,投行不断下调目标价,铁杆粉丝也不断公开减持。

- 实时热点 利率 发现 商业 0

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]

- 1 50.8%!制造业PMI重返扩张区间,产需指数双双回升

- 2 一图看懂三一国际(0631.HK)2023年全年业绩亮点

- 3 重仓煤炭的基金经理压中AI大牛股!换手率2000%的基金经理到底买了什么?

- 4 公告精选︱南网储能:拟77.67亿元投资建设广东电白抽水蓄能电站;海信家电:2023年度净利润增97.73%至28.37亿元 拟10派10.13元

- 5 暴跌2万亿,这家龙头还有救吗?

- 6 关税是什么意思

- 7 马斯克最新预告!Grok1.5增强版下周上线,Grok2 将超过当前的AI?

- 8 阳光保险:坚守主业保持战略定力,穿越行业周期展现韧性

- 9 芭薇股份今日上市,北交所迎来“美妆代工第一股”

- 10 拓展场景、延伸渠道,龙大美食梨乡炸肉等新品亮相良之隆·中国食材电商节