相比隔壁港股一根筋闷头冲,A股最近比较谨慎,整体在犹疑中上涨。周一,沪指再创年内新高,收报3171点。沪深两市连续三日放量,但仍旧没有破万亿。如今A股再一次临近去年8月28日的最高点位3219.04,一根巨大的阴线,这个位置的压力不容忽视,积累了太多一腔孤勇的筹码。

相比隔壁港股一根筋闷头冲,A股最近比较谨慎,整体在犹疑中上涨。周一,沪指再创年内新高,收报3171点。沪深两市连续三日放量,但仍旧没有破万亿。

如今A股再一次临近去年8月28日的最高点位3219.04,一根巨大的阴线,这个位置的压力不容忽视,积累了太多一腔孤勇的筹码。

奈何此时,市场似乎站在了继续涨还是回调的十字路口。

今日港A股再度回落,A股三大指数今日集体下跌,超4000只个股下跌,成交额大幅缩量1962亿元。港股跌幅更深,恒生科技指数跌3.74%,恒指、国指均跌逾2%。

“钟摆停在中间的时间非常短暂,始终在朝着或者背离弧线的端点摆动。”橡树资本创始人霍华德马克斯这样写道。

这次,钟摆能越过828的阴影吗?

1

外资上周疯狂买入中国资产

其实,市场此时选择回调,很正常。从2月6日的市场低点至今,沪指累计上涨17%,深成指、创业板指均涨超20%。港股更猛,恒生科技指数从1月地点累计上涨近40%。

说白了,市场已经在科技板块和周期方向全部轮动一遍了,该涨的都涨过了,下一个方向应该是什么?

周一预期最强的房地产板块走出冲高回落的行情,成交量明显放大,说明市场“买预期,卖现实”,地产政策落地后,资金选择离场观察。三降政策+最强去库存政策,究竟能够给房地产带来多少实打实的利好?刺激多少购房需求?

一朝被蛇咬,十年怕井绳。2023年那波“强预期弱现实”的行情,给每个人上了宝贵的一课。

毋庸置疑的一点是,楼市新政对行业来说是实打实的利好。上周五新政一出,外资就推土机式买入A股。

北上资金上周五净买入A股139.56亿元,是自4月下旬创纪录的一天以来的最高水平。

上周,中国是新兴市场国家中录得最大资金流入的市场,达4.88 亿美元,其中2.896亿美元流入iShares MSCI中国ETF。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

高盛集团大宗经纪部门数据显示,上周对冲基金在全球各地区净买入股票,连续第四周净买入中国股票。

富国银行新兴市场外汇策略师布伦丹·麦肯纳(Brendan McKenna)表示,每周大量资金买入中国股票的原因是,人们越来越乐观地认为中国政府将采取更多措施支持经济。

高盛本周一再次发挥“唱多小能手”的特色,高调上调沪深300目标至4100点,维持A股“增持”评级。

高盛发报告指,MSCI中国指数自1月下旬的低位已回升31%,过去一个月升19%,跑赢大部分已发展市场及新兴市场,推动升势的主要因素包括经济具韧性,楼市及资本市场有宏观政策支持。后续内地股市上升动力能否持续,取决于政策推行及中美关系。

2

资金抛售沪深300ETF,买入A50ETF?

昨日《史诗级逼空又上演!》一文也提及:“近年来指数化投资理念不断普及,越来越多的投资者选择使用ETF这一低费率、高流动性、低门槛的投资工具参与场内投资。”

是以,ETF资金变动就成为投资值得关注的指标之一。

昨日文章也提及,沪深300相关ETF是今年最“吸金”的品种,截至5月17日,净流入超2531亿元。

然而,当市场站在新的十字路口中,上周的ETF资金居然有抛售沪深300ETF的迹象?

Wind数据显示,上周,跟踪中证A50指数的ETF得到资金的青睐。摩根基金中证A50ETF指数基金、大成基金中证A50ETF基金和华泰柏瑞基金中证A50ETF分别有5.5亿元、4.65亿元和4.42亿元流入。

汇添富基金MSCI中国A50ETF、易方达基金中国A50ETF、富国基金中国A50ETF上周分别有3.27亿元、3.02亿元和2.78亿元流入。

同时,资金却一致性抛售沪深300ETF、上证50ETF以及相关的港股ETF。华泰柏瑞基金沪深300ETF、嘉实基金沪深300ETF、沪深300ETF易方达分别遭流出29.17亿元、11.65亿元、8.26亿元。

华夏基金上证50ETF、广发基金上证50ETF指数上周分别流出20.64亿元和4.41亿元。

3

沪深300与A50有何不同?

历史经验表明,经济企稳前期,龙头股具有较好的盈利优势,在经济回暖时往往会迎来先估值修复、后盈利修复的行情。

招商证券首席策略分析师张夏近期也表示,当前中国房地产市场、地方政府融资等都趋于稳定,中国经济波动率明显下降,进入到高质量增长。这种情况下全市场、全社会高收益资产非常稀缺。以沪深300或者中证A50为代表的高质量权重指数有望蓄势待发,在未来走出一轮长牛。

既然同样是核心资产的代表指数,资金上周抛售沪深300、上证50,转向买入中证A50,背后的用意是什么?

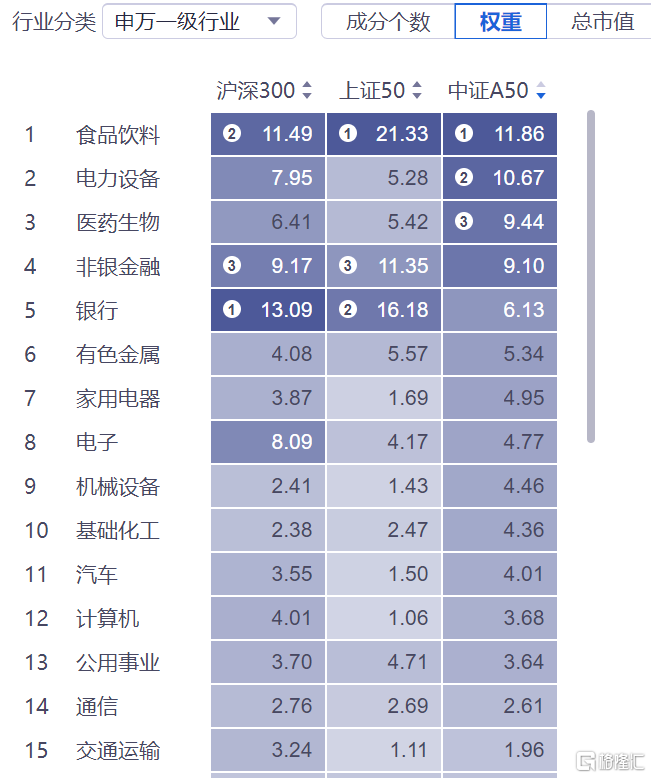

按照申万一级行业来看,上证50和沪深300指数更侧重于传统的大金融和大消费行业,中证A50指数的新经济占比则要更高一些,且行业分布更均衡。

A50指数的成份股覆盖了全部30个中证二级行业,共涉及50个中证三级行业。与其他宽基指数相比,A50的行业分布更加全面,更能体现中国经济,可以避免单一行业涨跌幅度过大,对整个指数带来的过度影响。

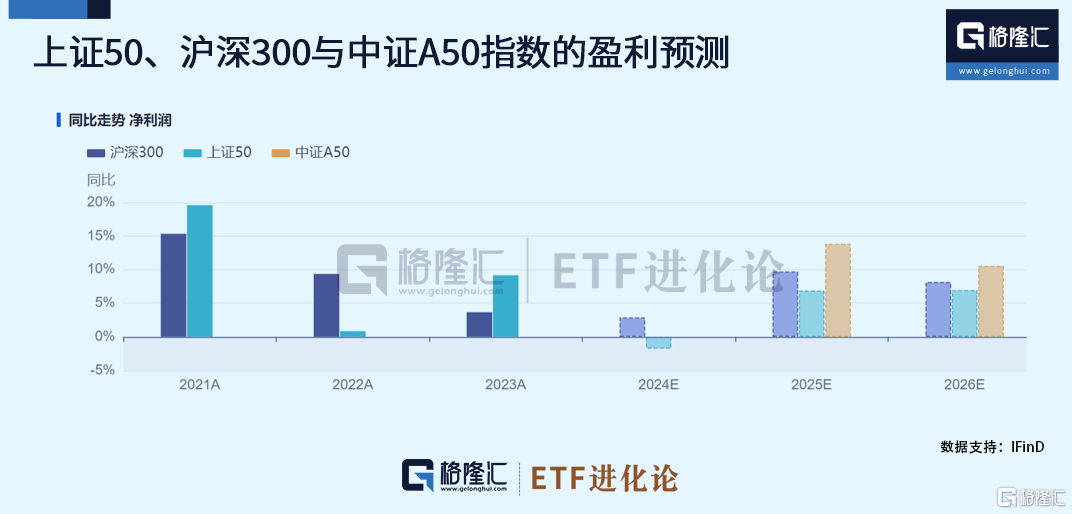

从盈利角度来看,中证A50指数2025年与2026年的盈利预期均强于上证50和沪深300。IFinD数据显示,2025年,中证A50的盈利预期是同比增长13.82%,而上证50和沪深300仅有6.87%和9.72%。

如此看来,相比上证50和沪深300,中证A50行业分布不仅更均衡,且更能代表新生产力,盈利能力也相对有优势。

这会是上周资金买入A50ETF的理由吗?

我们永远都无法准确地预测市场“钟摆”完整的轨迹,唯有通过观察市场最新的状况,试图分析出其中的蛛丝马迹,努力追寻模糊的相对正确。如果你相信小狗终归会回到主人身边的话。

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

<上一篇 格隆汇公告精选(港股)︱小鹏汽车-W(09868.HK)一季度营收同比上升62.3% 现金储备达414亿元

下一篇> 隔夜美股全复盘(5.22)| 特斯拉大涨7%,将其在美国的72个月贷款利率从0.99%提高到1.99%,释放电动汽车需求的积极信号

相关推荐

- 大众公用(1635.HK/600635.SH):夯实公共事业主业,科技赋能产业升级

- 编者按:“新国九条”发布,聚焦于强化分红、加强退市等监管层面,从制度层面强化了大盘红利板块的投资价值。与此同时,公用事业类进入涨价周期,预示着板块有望迎来收入增厚。在此背景下,市场对公用事业板块的关注度日益升温。

- 国内新闻 银行 交通 探索 0

- 格隆汇公告精选(港股)︱小鹏汽车-W(09868.HK)一季度营收同比上升62.3% 现金储备达414亿元

- 小鹏汽车-W(09868.HK)发布2024年第一季度未经审计财务业绩,总收入为人民币65.5亿元,同比上升62.3%,其中汽车销售收入为人民币55.4亿元,同比上升57.8%;毛利率为12.9%,相较而言,2023年同期及2023年第四季度分别为1.7%及6.2%。2024年第一季度净亏损为人民币13.7亿元,相较而言,2023年同期为人民币23.4亿元。截至2024年3月31日,现金及现金等价物、受限制现金、短期投资及定期存款为人民币414.0亿元。

- 实时热点 利率 银行 旅行 药品 0

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]

- 1 7999元买百吋电视!Vidda“闪击”618打响欧洲杯巨屏普及战

- 2 港股收评:恒指、国指微跌,光伏板块大爆发,内房股冲高回落

- 3 安能物流进入高质量增长快车道,净利润净增173.9%

- 4 大众公用(1635.HK/600635.SH):夯实公共事业主业,科技赋能产业升级

- 5 让天下没有难做的三恒/五恒,春即受邀亮相“2024慧聪暖通巡展中华行”

- 6 杭州钱塘新地标 永旺梦乐城杭州钱塘店6月盛大开业

- 7 卖腊味等食品年入上亿美元,广东老字号荣业食品冲击美股IPO

- 8 亚马逊澄清!未停止任何英伟达芯片订单

- 9 (2024年5月21日)今日辟谣:大熊猫国际合作是“将大熊猫送给外国人做黑实验”?

- 10 1000+卖家到场!万人观看直播,义跨协乔迁&成立一周年庆典刷爆跨境圈!