又有医疗行业企业冲击IPO,但这家公司颇具争议,比如去年净利润约1.76亿元分红就分走约1.56亿元,公司此次欲募集资金超11亿元,其中有1.5亿元用于补充流动资金等等。

又有医疗行业企业冲击IPO,但这家公司颇具争议,比如去年净利润约1.76亿元分红就分走约1.56亿元,公司此次欲募集资金超11亿元,其中有1.5亿元用于补充流动资金等等。

格隆汇获悉,近期,英科新创(厦门)科技股份有限公司(以下简称“英科新创”)更新了首次公开发行股票并在创业板上市招股说明书注册稿,保荐机构为中信证券股份有限公司。

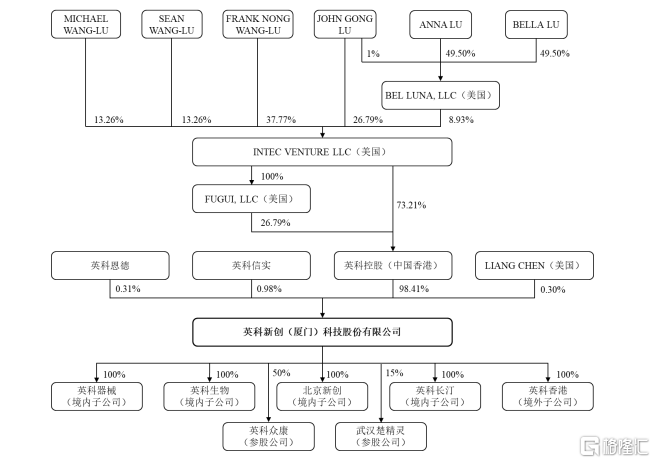

英科新创成立于1989 年,是一家专业从事体外诊断产品的研发、生产和销售的企业。股权结构方面,截至招股书签署日,本次发行前,英科控股持有公司98.41%股权,为公司控股股东。

FRANK NONG WANG-LU、JOHN GONG LU、SEAN WANG-LU及MICHAEL WANG-LU四人通过《一致行动协议》对公司实现共同控制,通过英科控股控制公司98.41%的股份,为公司的实际控制人。本次发行后,四人仍是公司控股股东。

FRANK NONG WANG-LU出生于1958年7月,美国国籍,他1982年毕业于中央音乐学院小提琴专业,获学士学位;毕业后在中央歌剧院当过小提琴手;后赴美进修。如今是英科控股董事。

JOHN GONG LU出生于1964年1月,美国国籍,1987年7月,他毕业于厦门大学音乐系。2019年4月至今,历任英科有限、英科新创董事,主要作为实际控制人及董事,通过股东大会、董事会决策参与公司经营管理。

SEAN WANG-LU出生于1994年3月,美国国籍。2016年6月,他毕业于芝加哥大学经济学专业,获学士学。2019年4月至今,历任英科有限、英科新创董事长,主要负责公司战略规划的制订及推动实施。

英科新创在招股中表示,假设公司本次发行5202.3998万股,预计发行完成后,公司控股股东英科控股持有公司73.81%股权,FRANK NONG WANG-LU、JOHN GONG LU、SEAN WANG-LU及 MICHAEL WANG-LU四人仍为公司实际控制人。

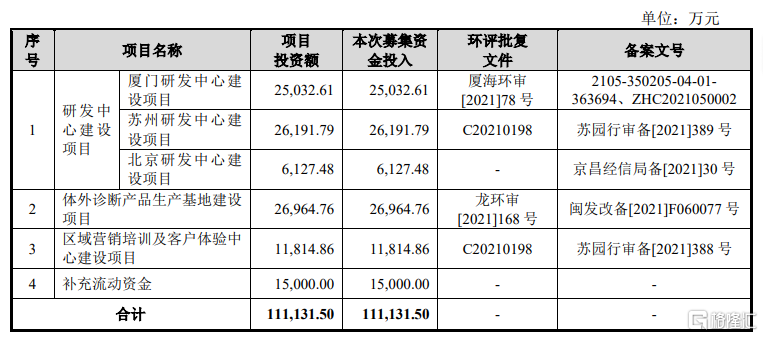

招股书显示,公司本次IPO拟募集资金约11.11亿元,分别用于研发中心建设项目;体外诊断产品生产基地建设项目;区域营销培训及客户体验中心建设项目;补充流动资金。

上市前大额分红

体外诊断是指在人体之外,通过对人体的血液等组织及分泌物进行检测,获取临床诊断信息的产品和服务,能够便捷、低成本、为医护人员提供精确、早期的临床诊断信息,为疾病发现等提供有效依据,大幅节省医疗费用,已成为医疗决策的重要依据。

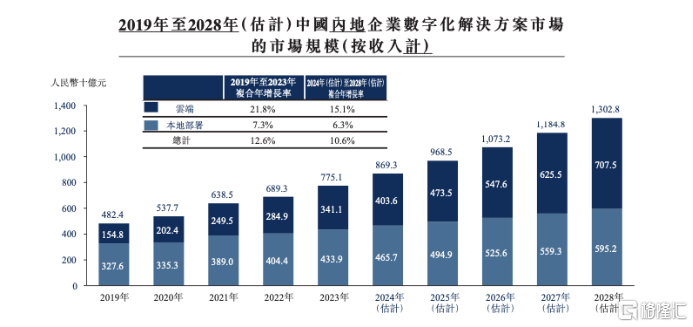

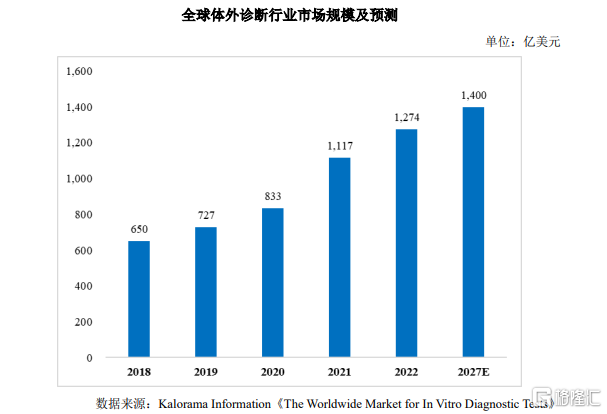

目前,体外诊断行业已成为全球医疗领域发展较快、市场规模最大的细分行业之一。据估计,未来全球IVD(体外诊断产品)市场年复合增长率将保持约2.5%的速度,到2027年全球体外诊断市场规模将达到1400亿美元。

招股书显示,英科新创已成功开发了POCT传染病系列产品、POCT血型筛查产品、POCT呼吸道系列产品、酶联免疫、生化、易捷系列血糖仪、干式生化分析仪等体外诊断产品,临床应用上涵盖了传染病、血型、呼吸道、消化道、免疫疾病等领域。

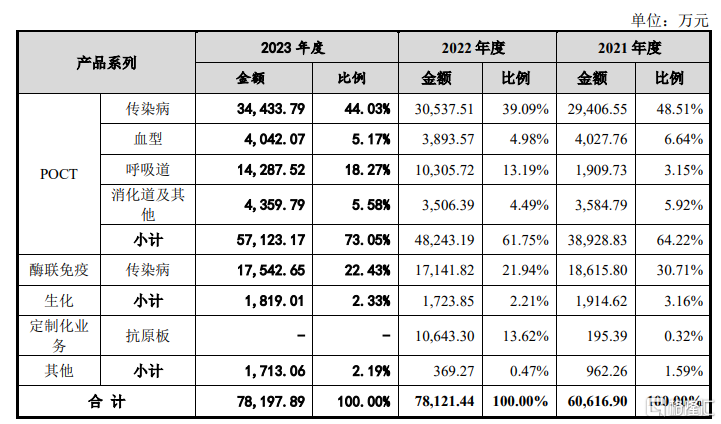

从收入构成来看,2021年、2022年以及2023年,POCT系列产品是英科新创主要收入来源,收入占比均超过61%。

公司主要收入构成,来源招股书

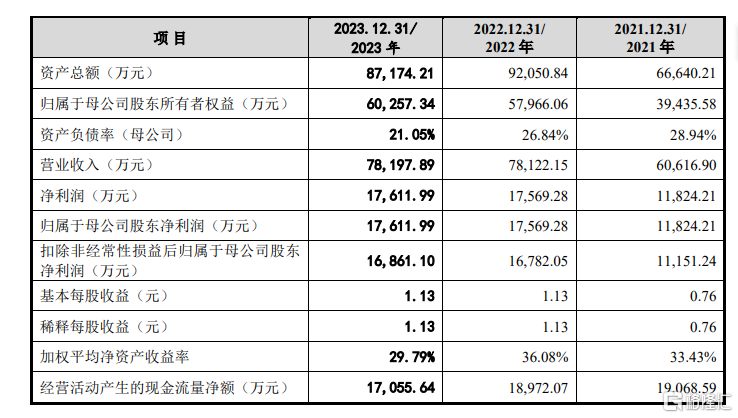

财务数据方面,2021年、2022年以及2023年,英科新创营业收入分别约为6.06亿元、7.81亿元、7.82亿元;同期,公司归母净利润分别约为1.18亿元、1.76亿元、1.76亿元。

英科新创在招股书中表示,2024年1月至3月,公司实现营业收入约2.25亿元,稳中有升;归母净利润6792.20万元,同比增长33.10%。预计2024年上半年公司营业收入约为3.71亿元至4.46亿元,同比变动-7.49%至11.01%;同期归母净利润约为9822.24万元至1.17亿元,同比变动0.63%至20.01%。

公司主要财务指标,来源招股书

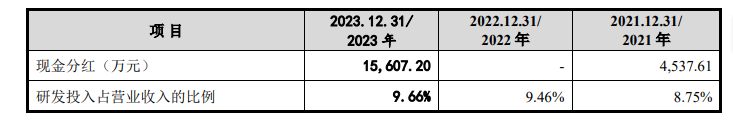

值得注意的是,2023年英科新创现金分红约为1.56亿元,这一分红金额占当期净利润的比例超过88%,即去年分掉当年近九成的盈利。此外,2021年公司现金分红超过4537万,而大部分分红都进了大股东的口袋。

近年来,IPO企业在上市前突击分红的现象屡见不鲜,而今年监管机构对此出台了更严格的规定,市场对于IPO公司上市前大额分红的行为也颇为关注。

毛利率低于同行可比公司均值

体外诊断行业是一个集生物化学、免疫学、临床医学等多学科交叉行业,是典型的技术密集型行业,不断研发出满足市场需求的新产品是发行人在行业竞争中持续保持领先并不断扩大优势的关键因素。

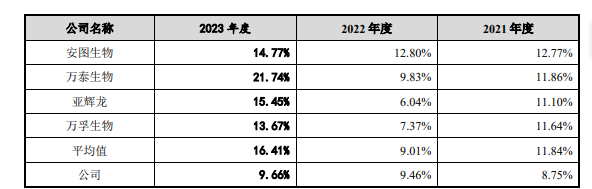

2021年、2022年以及2023年,英科新创研发费用分别为5303.04万元、7386.48万元和7557.34万元,研发费用率分别为8.75%、9.46%和9.66%。其中,2021年和2023年公司研发费用率低于同行可比公司平均值。

公司与同行业可比公司研发费用率对比情况,来源招股书

公司在招股书中表示,如果未来行业技术发生重大革新,则现有产品存在被迭代或淘汰的风险,公司如果不能及时跟进研发新产品并通过产品注册,将因产品技术迭代不及时而失去市场竞争力,从而影响盈利能力。

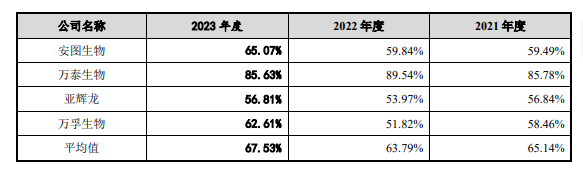

2021年、2022年以及2023年,英科新创综合毛利率分别为57.28%、54.11%和57.90%,低于同期同行业可比公司毛利率平均值65.14%、63.79%、67.53%。

![]()

公司综合毛利率与同行业可比公司的对比,来源招股书

英科新创表示,公司未来经营可能受原材料及人力资源成本上升、环境保护设施投入及运维成本上升等因素影响,进而导致生产成本持续上升。同时,如果未来市场竞争进一步加剧,公司也将面临产品销售价格下滑风险。综合以上因素,公司毛利率存在下滑风险。

英科新创部分原材料境外采购及采购较为集中。公司原材料硝酸纤维膜主要向赛多利斯斯泰帝(上海)贸易有限公司采购,各期采购金额占全部硝酸纤维膜采购金额的比例分别为78.82%、55.07%和65.34%。

英科新创表示,未来,如果上述供应商业务经营发生不利变化、所供原材料质量不合格,或其经营环境、生产状况发生重大变化及其他不可预见因素导致原材料短缺,有可能在短期内影响公司的正常经营。

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

<上一篇 突发大涨!上海爷叔爆吹这只股

相关推荐

- 菊乐股份撤回IPO,聚焦含乳饮料及乳制品领域,上市前多次分红

- 格隆汇获悉,近期,又有不少公司申请撤回A股IPO。据Wind数据,截至6月11日,年内IPO终止数量已高达200单,其中199单为主动撤回,1家被否;而去年同期仅99单IPO终止,可见今年IPO终止的数量已经是去年同期水平的2倍,同时还刷新了近十年同期最高撤单记录。

- 实时热点 利率 创业 0

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]

- 1 俞敏洪究竟有多无奈?

- 2 隔夜美股全复盘(7.27)| PCE超预期,三大股指高开高走,中概股指数涨1%

- 3 南北水 | 北水抛售中国移动超9亿港元,南水逆势加仓家电股

- 4 格隆汇基金日报 | 高频交易费率或将翻9倍!傅鹏博减仓

- 5 全球套利交易降温!日元失守155关口,日本央行下周动向备受关注

- 6 英科新创冲击IPO,聚焦体外诊断产品,上市前大额分红

- 7 从疯狂体育(0082.HK)的运营与AI发展动向,看企业如何打好奥运品牌战

- 8 高通侯明娟:芯之所向皆精彩,骁龙技术赋能数字娱乐创新体验

- 9 养成坐姿好习惯,用光明园迪带“扶手”的学习桌

- 10 家电板块大爆发,家电ETF龙头、家电ETF和龙头家电ETF涨4%