今日,A股市场再度扬眉吐气。其中,沪指大涨1.19%,沪深300大涨1.64%,深成指和创业板指均大涨逾2.6%。板块方面,传媒、汽车大涨逾3%,电力设备、建筑材料、家用电器、计算器均大涨逾2%。而煤炭、公用事业逆势录得下跌。个股方面,宁德时代再度大涨4%,较2月初飙升逾35%,表现尤其亮眼。此外,中国石油、中国神华、长江电力等龙头则出现不小幅度的下挫。

今日,A股市场再度扬眉吐气。其中,沪指大涨1.19%,沪深300大涨1.64%,深成指和创业板指均大涨逾2.6%。

板块方面,传媒、汽车大涨逾3%,电力设备、建筑材料、家用电器、计算器均大涨逾2%。而煤炭、公用事业逆势录得下跌。个股方面,宁德时代再度大涨4%,较2月初飙升逾35%,表现尤其亮眼。此外,中国石油、中国神华、长江电力等龙头则出现不小幅度的下挫。

市场已经3连阳,把3月底砸下的坑进行了回补,呈现拒绝大调整之势。行情背后,市场依然围绕着宏观经济现实与预期进行激烈博弈。接下来,A股能否继续上攻?市场风格是不是已经悄然发生了转变?

01、3月31日,国家统计局披露3月份PMI数据。3月制造业PMI录得50.8%,远超市场预期的50.1%以及前值的49.1%,回升幅度好于历年2月春节后次月回升幅度(1.2%),表明整体改善幅度好于往年。

拆分看,新订单指数高达53%,创下2023年3月以来最高,较2月份的49%大幅回升,拉动PMI上升1.2个百分点。生产指数亦从49.8%回升至52.2%,拉动PMI上升0.6个百分点。

纵观过去10年,除2020年和2022年外,3月生产指数下限是2015年的52.1%,可见今年52.2%的表现并不算很好,处于下限上方而已。

需求侧,3月新订单下限是2015年的50.2%,新出口订单下限是2019年的47.1%,在手订单下限是2015年的44.1%。而今年3月需求订单指标均要明显高于历年同期低位,尤其是出口订单表现积极。

由此可见,订单改善才是制造业PMI超预期的重要因素,反应出经济需求有不错的边际改善态势。

从价格指数看,3月出厂价指数为47.1%,环比回落0.7%,已经连续6个月处于收缩区间。主要原材料购进价格为50.5%,环比回升0.4%。出厂价减去购进价,得到3月为-3.1%,环比2月大幅回落1.1%,可以推测制造业企业利润仍然面临较大压力。

这跟1-2月工业企业利润在基数走低过程中同比仍回落的情况类似,均反应了成本压力抬升,而下游需求并不强劲的现实。

此外,企业经营活动预期还是不错的。3月为55.6%,环比继续回升2.4%,创今年1月以来新高。当前宏观现实有压力,但在疫情伤疤效应殆尽以及货币、财政、产业等政策之下,企业层面预期不差,也一定程度上暗示了经济有底层复苏驱动力。

3月非制造业PMI为53%,高于预期的51.5%和前值的51.4%,连续第4个月上升。其中,服务业为52.4%,环比回升1.4%,建筑业为56.2%,环比回升2.7%。整体来看,3月制造业外需有不错改善,且内需不差且呈改善之势,是今日A股市场强势大涨的重要逻辑。

而在3月底,市场对于经济表现向好的持续性有较大顾虑,且存在落袋为安的需求,导致了一波回调。

如今,市场信心又回来了。

02、今年3月,A股市场整体处于震荡态势。上证指数、沪深300、中证500、中证1000和中证2000涨幅分别为0.86%、0.61%、-1.13%、1.81%和6.21%。

行业板块分化较为明显。其中,有色金属大涨14.11%,石油石化大涨10.24%,纺织服饰、环保、汽车、国防军工等涨幅也都不错。然而,非银金融、煤炭、医药生物、银行则录得不小跌幅。

从行业板块表现方面看,市场有风格切换的迹象。前期持续爆发的大盘价值板块及龙头(主要为红利风格)需防范估值回撤风险。

一方面,宏观经济定调积极以及现实数据走好、外资持续流入、美联储降息等大类因素均有利于成长股估值修复。另一方面,估值性价比驱动着风格切换。

大盘价值风格PE位于2018年以来估值中位数的47%,而大盘成长仅20.9%。后者也要低于小盘成长和小盘价值估值中位数的34%、69.7%。

中证白酒从底部上来已经有20%的涨幅,但最新PE为26.46倍,仍然处于近5年相对低位水平。

接下来,对于处于估值底部的白酒和新能源车等板块可以给予更多关注。

第一,白酒行情跟宏观经济走向密切相关,倘若经济持续走好,白酒行情不会缺席。第二,白酒批零倒挂、库存高企等行业层面的利空在前期股价暴跌过程中进行了较为充分的演绎,虽然行业基本面还未触底,但预期上已经大为改观。

新能源板块同样如此。之前,由于产能过剩、价格战等行业利空,导致整个行业板块持续大幅暴跌,估值一度去到只有14倍。如今,估值回升至20倍,但仍然处于近5年相对低位水平。并且预期上,行业基本面最黑暗的时候已经过去,只要大盘回暖,估值进行一波修复概率较大。

除此之外,今年A股市场周期股应予以重视,包括黄金、铜、油、猪肉、面板等。

对于猪周期,不管是养殖大户,还是市场投资者,普遍预期今年下半年会迎来拐点,重要触发点之一源于正邦科技、傲农生物、天邦食品三家大型猪企相继出现重大经营问题,进行资产重组。

近期,股票市场不断拉涨猪肉股,开启博弈猪周期反转了。虽然猪周期拐点仍然有可能延后,但大底部已经出现,博弈反弹的性价比还是不错的。

对于面板业,伴随着价格上涨,面板厂的盈利能力提升。量上,国产高端手机和屏厂共同发力,国产OLED屏逐渐占据更高份额。2023年,中国大陆OLED面板出货量为2.9亿片,同比增长71.7%,占全球份额的43.3%,大幅提升14%。而三星为代表的大厂份额持续萎缩,2023年一年减少了14%的份额。面板业绩或许已于2023年三季度出现了拐点。

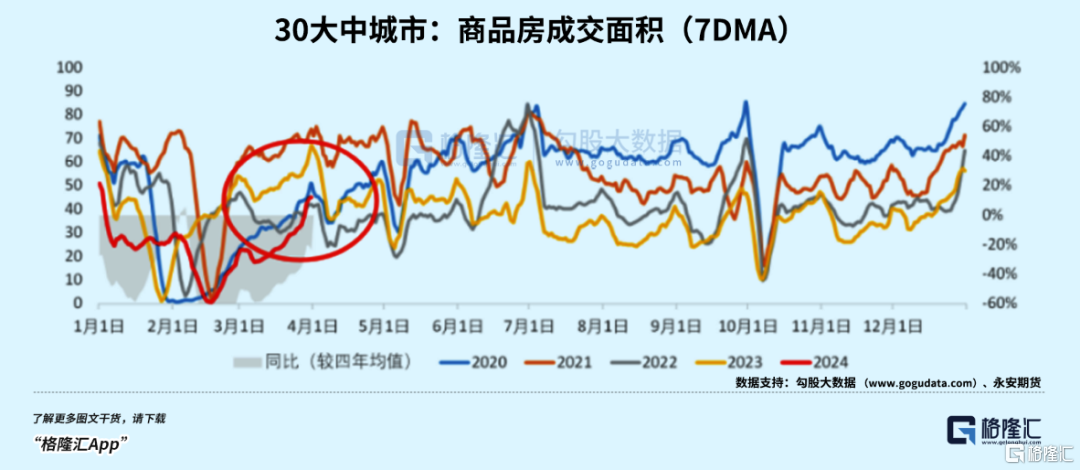

03、从高频数据看,房地产市场销售在近期也有回暖。截止3月28日,30大中城市商品房月均成交面积农历同比上行5.7%至-41.4%。拆分看,一线、二线、三线城市分别上行8.1%、6.4%、2.3%。

房地产是目前压制或拖累信用扩张以及经济表现的重要领域,亦是导致市场对宏观经济复苏持续性发生摇摆的重要方面。3月份制造业PMI描述的不是当下经济有多强劲,更多反映的是未来景气有望走强,叠加地产销售近期有所回暖,暂时打消了市场重重顾虑,驱动着市场交易经济周期从“衰退”向弱复苏迈进。

目前来看,没有理由对A股3000点上方就恐高,理应相对乐观一点,因为交易的逻辑与去年相比发生了较为明显的变化。投资风格上,需要警惕一下前期暴涨的高股息红利股,可关注有估值性价比的白酒、新能源、有色金属等顺周期板块。(全文完)

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

相关推荐

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]

- 1 2024中国商用家具十大品牌系列榜单正式发布

- 2 灯塔品牌,闪耀全球:希尔顿欢朋迎来全球开业3000家里程碑!

- 3 美团与星火计划共谋创新合作 助力数字经济基础设施建设全面提速

- 4 同比环比双劲增,吉利汽车3月销量150835辆

- 5 “通勤男装”首战告捷,慕尚集团(01817.HK)净利润增近300%,GXG毛利率达54%

- 6 美元势头又起!美联储6月降息押注“急降温”,美债收益率大提振

- 7 中梁控股(02772.HK)年报透视:债务重组成功,财务状况迎多重改善机遇

- 8 概念掘金 | 三部委联合印发!做好“千乡万村驭风行动”,风电产业或将爆发

- 9 在澳洲,美食杂志主编选择斐雪派克生活

- 10 四川成都:聚百家社会组织之力 增势赋能产业建圈强链