今年2月初以来,山西汾酒累计大涨逾35%,远超同期中证白酒行业以及茅五泸的市场表现,离2021年历史高峰仅回撤25%左右。最新市值已经来到了3300亿元,已经拉开与泸州老窖的差距,排名酒企第三,仅次于贵州茅台和五粮液。

今年2月初以来,山西汾酒累计大涨逾35%,远超同期中证白酒行业以及茅五泸的市场表现,离2021年历史高峰仅回撤25%左右。最新市值已经来到了3300亿元,已经拉开与泸州老窖的差距,排名酒企第三,仅次于贵州茅台和五粮液。

资本市场给予山西汾酒非常乐观的预期,估值也相对较高。截止最新,汾酒PE为27.7倍,仅略低于茅台的28.5倍,远超五粮液的19倍和泸州老窖的20倍。

那么,问题来了,山西汾酒凭什么如此强势?

01

近日,山西汾酒披露了最新成绩单。2023年,营收319.3亿元,同比增长21.8%,归母净利润104.4亿元,同比增长28.9%。这是几家头部龙头酒企中表现最好的。今年一季度,营收增长20.9%,归母净利润增长30%,且大超券商机构预期。

拆分看,去年中高档酒营收232亿元,同比增长22.6%。量升11.3%,价升10.1%。其他酒85.4亿元,同比增20.1%。量升11.3%,价升1.4%。

去年全行业因终端消费萎靡,叠加酒企库存高企,批价与零售价多出现严重倒挂情况,多数酒企价格都在往下走,包括茅台批价都跳水了一波,但汾酒价格逆势大增,表现确实优异。

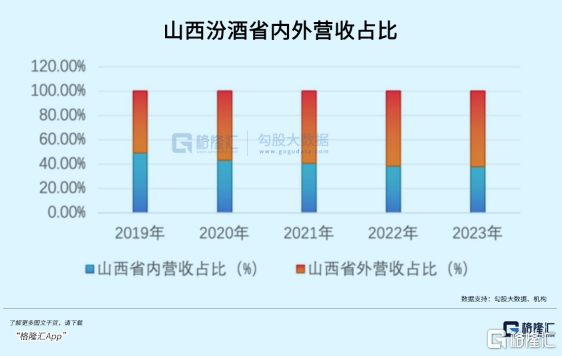

分区域看,2023年省内营收同比增长20.4%,省外更是大增22.8%。今年一季度省外营收增速进一步加速至27.6%。可见,山西汾酒全国化逻辑走得非常顺利,品牌势能一直还在延续,不见消退。而此前舍得、酒鬼酒跟汾酒一样呈现高成长的酒企已经明显衰减了。

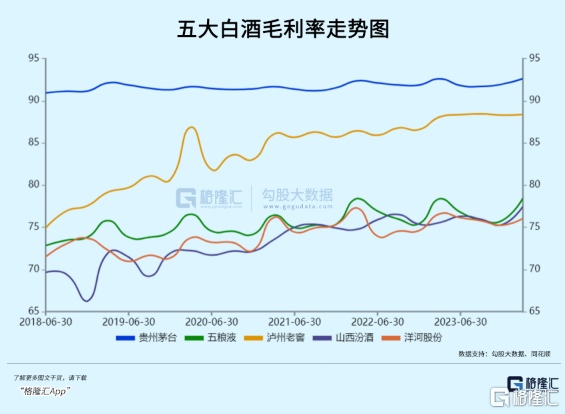

伴随着汾酒产品结构向中高端化升级以及持续提价操作,公司盈利能力持续走好。截止2024年一季度,毛利率为77.46%,创下历史最高记录,较2018年末大幅抬升11.3%。

横向与头部酒企对比,汾酒毛利率仅略高于洋河股份的76%,略低于五粮液的78.4%,远不及茅台的92.6%以及老窖的88.4%。但从毛利率升幅来讲,山西汾酒是最快最猛的,亦证明这几年从中端酒企已经成功迈入了高端酒企之列。

再看费用控制,2024年一季度销售费用率为7.47%,较2014年大幅下滑21%。管理费用率2.14%,较2014年大幅下滑9.3%。销售期间总的费用率为9.62%,相较于2014年大幅下降近30%。这说明山西汾酒品牌力和销售规模起来了,销售费用率下降较快,其次内部管理较好,费用也控制到位。

这样一个结果自然会导致净利率快速攀升。截止最新,汾酒净利率为40.86%,较2014年提升31.7%,较2018年提升24%。当前汾酒净利率已赶超洋河,但离茅台的53.4%以及老窖的49.8%还有较大距离。但这几年提升的幅度亦是最快的。

再看净资产收益率,2023年末汾酒为42.5%,是所有酒企中最高的,超越茅台的36%、老窖的35%,以及五粮液的24.8%。而在2018年,五泸汾洋均在同一起跑线上,均为20%左右。

未来,山西汾酒还有保持较高增长的现实基础。第一,全国化进程还未结束。在2019年省外首次超越省内后,到2023年省外占比已经高达61.57%。公司在“1357+10”市场布局基础上又提出打造“三大样板市场”——即大基地市场(山西+环山西)、华东市场(长三角)以及华南市场(珠三角+两湖+江西),省外市场增长潜力较好。

第二,产品结构还有望继续升级。2023年中高档酒占比72.7%,其中青花系列销售额高达146亿元(2022年破百亿),青20和青25延续高增,青30加速在机会城市布局,大单品打造很成功。这亦是拉动汾酒吨价持续上涨以及毛利率走高的核心逻辑之一。

总而言之,山西汾酒的基本面较为硬核,且未来业绩还保持较高增长的逻辑基础,亦是股价表现亮眼以及估值超越五泸洋的核心逻辑。

02

目前,包括山西汾酒在内的白酒行业已经反弹了不少,但估值仍然处于十年来下线区间。接下来,估值是否有趋势性的修复机会呢?

从2016至2021年,包括白酒在内的食品饮料企业均在演绎消费升级大逻辑,股价与业绩高增相伴相随,走得非常顺利(2018年因为大盘暴跌,白酒真正下跌是6月至10月)。

到了2021年2月,白酒整体估值去到了70倍以上,山西汾酒更是来到了150倍。此后,白酒板块也迎来了滑铁卢行情。

其实,从2021年以后,宏观经济持续下台阶,食品饮料行业众多细分赛道均出现了“消费降价”态势,包括休闲零食、榨菜、卤制品、功能性饮料、酱油等等。这些领域的细分龙头少则暴跌50%,多则暴跌90%以上,估值水平创下了历史新低。

不过,白酒因其良好的商业模式,并没有出现消费降级情况,反而还在继续提价。但无论如何,宏观经济增速下移,亦让市场对远期白酒的消费前景产生了深深担忧。因此,过去几年几大龙头酒企业绩整体坚挺的大背景下,股价依然持续暴跌。这并不是单纯的估值泡沫消化的问题。

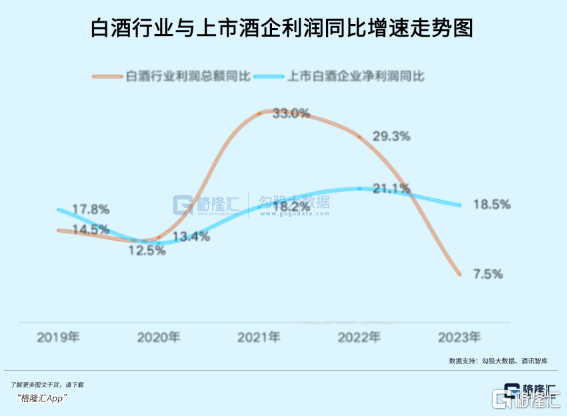

从更长期的视角看,在市场合理定价下,白酒行业估值水平很难回到疫情前的中枢位置。从2023年全行业来看,利润总额同比增长7.5%,远低于过去5年的表现,且拐点效应较为明显。细分到上市酒企利润表现来看,同比增长18.5%,也出现了一定程度的放缓。这还是在疫情放开,消费场景不受影响的大背景下实现的。

2023年可能会是中国白酒企业发展历史上的大拐点——从高速增长迈入中低速增长。内卷先发生在中低端领域中,进而迟早波及次高端以及高端领域。

因此,遥想着白酒行业估值回到过去的高光时刻(比如40倍、50倍以上),难度颇大,基本面不太支持了。不过,细分到微观企业看,类似山西汾酒这样的大黑马,业绩保持持续高增,且盈利能力持续加强,估值或有较大修复空间,其表现可能远好于行业平均水平。

03

白酒从2021年2月调整至今年年初,时间长达3年之久。目前,行业整体反弹20%左右。接下来,要期待估值继续修复,需要宏观经济持续向好才行。

现实层面,中国经济正在呈现复苏态势,虽然力度还不够强劲,但边际改善势头并不差。比如,连续2个月制造业PMI均位于50荣枯线上方,一季度GDP数据超预期、4月进出口数据大超市场预期。

预期层面,中央政治局会议提出要研究消化存量房产和优化增量住房,给予了经济复苏更多期待。会议之后,北京、深圳、杭州、西安等重点城市相继宣布放松或全面取消限购。

郑州方面则宣布,二手住房“以旧换新”工作即日起取消试点期限和试点区域,在郑州市内八区全面推行,城发安居公司收购二手住房房龄放宽至20年。这拉开了地方政府收购存量房转为租赁房和保障房的大序幕。

这或许只是消化地产库存的前奏,是否还会有更多“真金白银”的资金方案与落实细则,市场仍抱有不小期待。房地产是过去两年拖累经济增长的核心领域,今年能够在政策主导下少拖累一些就再好不过了。

总之,目前A股市场整体均在交易经济复苏预期。倘若接下来几个月披露的数据持续向好,证实了经济在边际复苏,那么市场会加强现在的交易逻辑,并可能进一步推高点位水平,那么白酒估值同样会继续修复。反之,出现去年一样的“假复苏”,那么大盘以及白酒理应该回吐一些。

不过,从年初两会5%经济目标+3%的赤字率+1万亿特别国债来看,今年货币政策、财政政策空间是足够的,今年经济整体会比2023年有边际向好改善的概率是很大的。

因此,对于调整许久的白酒板块,理应保持更多耐心,可以期待一波较好的估值修复行情,尤其是以山西汾酒为首的成长性良好的酒企龙头。同时,也要做好中途波折的心理准备。(全文完)

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

相关推荐

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]

- 1 境外首发银联锦绣中华卡 外籍人员来华支付体验再升级

- 2 推动设备更新和消费品以旧换新措施频出 天九共享助力手机租赁市场繁荣

- 3 海信打造以应急云脑为核心的新型智慧应急体系 全面推进韧性安全城市建设

- 4 瑞典ZADIM希贝姆别墅家用电梯丨国际展落幕,引领走向家用电梯新时代

- 5 淘宝周年庆玩转花式免单,福利连送五天引全网狂欢

- 6 战略大调整,如何看待特步(1368.HK)出售KP Global?

- 7 全球量化之王离世! 一文回顾他的传奇人生

- 8 郑和国际论坛暨(2024)南京海丝博览会 新闻发布会在南京召开

- 9 (2024年5月10日)今日辟谣:台湾地震把福州乌塔震歪了?

- 10 格隆汇ETF日报 | 港股红利股爆发,港股央企红利ETF涨近6%!