5月9日,国家金融监督管理总局发布《关于银行业保险业做好金融“五篇大文章”的指导意见》。意见提出,聚焦现实需求加快养老金融发展、探索包含长期护理服务、健康管理服务的商业健康保险产品、持续推进人寿保险与长期护理保险责任转换业务试点、加大对健康产业、养老产业、银发经济的金融支持。

5月9日,国家金融监督管理总局发布《关于银行业保险业做好金融“五篇大文章”的指导意见》。

意见提出,聚焦现实需求加快养老金融发展、探索包含长期护理服务、健康管理服务的商业健康保险产品、持续推进人寿保险与长期护理保险责任转换业务试点、加大对健康产业、养老产业、银发经济的金融支持。

关于主要目标,意见提出,第三支柱养老保险规范发展,养老金融产品更加丰富,对银发经济、健康和养老产业的金融支持力度持续加大,更好满足养老金融需求。

同时,聚焦现实需求加快养老金融发展。养老金融要健全体系、增进福祉,积极适应老龄化社会发展要求。发展第三支柱养老保险,支持具有养老属性的储蓄、理财、保险等产品发展。扩大商业养老金试点范围。丰富税优健康保险产品供给,让相关政策惠及更多人民群众。探索包含长期护理服务、健康管理服务的商业健康保险产品。持续推进人寿保险与长期护理保险责任转换业务试点。加大对健康产业、养老产业、银发经济的金融支持。在风险有效隔离的基础上,支持保险机构以适当方式参与养老服务体系建设,探索实现长期护理、风险保障与机构养老、社区养老等服务有效衔接。推动金融适老化改造,提升老年人金融服务体验。

指导意见还要求鼓励保险机构开发各类商业养老保险产品,积极推进健康保险发展,有效满足多样化养老需求。推动巨灾保险发展,发挥好保险在防灾减灾救灾中的作用。发挥保险资金长期稳定的优势,持续加大对“五篇大文章”重点领域的融资支持。

鼓励信托公司培育发展养老信托、绿色信托、知识产权信托等业务。金融资产管理公司要充分发挥不良资产盘活处置专业优势,为企业优化资产负债结构等提供专业金融服务。鼓励资管机构加大对科技创新、绿色低碳、乡村振兴、养老产业、数字化转型等领域的投资。

频迎政策“春风”

当前,我国人口老龄化面临规模大、速度快、任务重的三个特征。

国家统计局数据显示,截至2023年末,我国60周岁及以上人口超2.96亿,占总人口的21.1%。预计到2035年,我国老年人口将达到4亿左右,占总人口的比重将超过30%。按照联合国有关标准划分,我国已步入中度老龄化社会。

在此背景之下,国务院办公厅今年印发了《关于发展银发经济增进老年人福祉的意见》,提出了4个方面26项举措,这也是我国首个以银发经济命名的政策文件。意见旨在加快银发经济规模化、标准化、集群化、品牌化发展,培育高精尖产品和高品质服务模式。

除此之外,近年以来我国对银发经济的发展持续关注。

1月5日召开的国务院常务会议强调,发展银发经济是积极应对人口老龄化、推动高质量发展的重要举措,既利当前又惠长远。

2023年中央经济工作会议也提出,加快完善生育支持政策体系,发展银发经济,推动人口高质量发展。

2022年2月,国务院印发的《“十四五”国家老龄事业发展和养老服务体系规划》中,明确部署了9方面具体工作任务,其中包含织牢社会保障和兜底性养老服务网、扩大普惠型养老服务覆盖面、强化居家社区养老服务能力、完善老年健康支撑体系、大力发展银发经济等。

如何开启新蓝海?

值得关注的是,目前我国有接近3亿的老年人,也在推动我国银发产业持续发展壮大。目前,银发产业已经开始渗透到生活中的各个领域。其中包括,健康服务、旅游休闲、家政服务、金融保险、房地产等。

根据有关部门的测算显示,现阶段我国银发经济规模大约在7万亿元左右,占GDP比重大约为6%左右。预计到2035年,银发经济规模将达到30万亿元左右,占GDP比重约10%,发展潜力巨大。

针对养老金融,中央金融工作会议中明确将其作为建设金融强国的“五篇大文章”之一,为养老金融体系发展壮大指明了方向。要发挥金融对银发消费和促进产业融合发展的作用。CMF中国宏观经济论坛报告指出,推动长期护理保险制度全面实践,并与医疗保障制度改革衔接;大力发展商业性养老保险;加快构建养老保险三支柱改革,发展个人养老保险金制度。

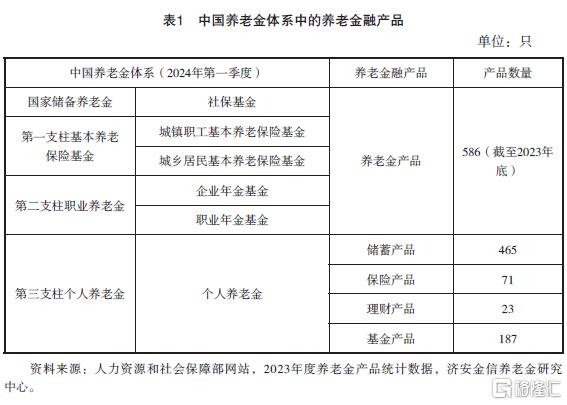

在我国养老金体系中,养老金融产品包括面向机构销售的养老金产品(社保基金,第一、二支柱),面向个人销售的第三支柱个人养老金产品(含储蓄产品、理财产品、保险产品和基金产品)。下图为截至2024年第一季度各养老金融产品的数量情况:

处在银发经济发展的新风口,银行和保险机构也在努力适应经济转型升级和人口老龄化新形势,在养老产品端、投资端、服务端同时发力,助力养老事业发展。

国信证券指出,社会及其劳动力的老龄化推动银发经济产业成熟化,其潜在市场主要分为两个方面。在生产端,为了使老年劳动力更好地参与生产活动,数字工具和技术的开发和实施加快推进;在消费端,围绕老年人衣食住行、康复护理的各类消费场景应运而生,老年人健身休闲、教育培训、文化旅游、金融支持等多种多样的服务需求快速增长。

平安证券也认为,保险公司可以采用与养老机构合作的轻资产模式实现养老社区的快速布局。险企可以通过租赁、委托管理等方式取得养老社区的经营权;通过与专业养老管理机构开展合作,有效解决自身经验不足、人才缺乏的问题。通过这种方式,险企可以实现养老领域的快速布局,并有效保障养老服务的品质。

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

相关推荐

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]

- 1 境外首发银联锦绣中华卡 外籍人员来华支付体验再升级

- 2 推动设备更新和消费品以旧换新措施频出 天九共享助力手机租赁市场繁荣

- 3 海信打造以应急云脑为核心的新型智慧应急体系 全面推进韧性安全城市建设

- 4 瑞典ZADIM希贝姆别墅家用电梯丨国际展落幕,引领走向家用电梯新时代

- 5 淘宝周年庆玩转花式免单,福利连送五天引全网狂欢

- 6 战略大调整,如何看待特步(1368.HK)出售KP Global?

- 7 全球量化之王离世! 一文回顾他的传奇人生

- 8 郑和国际论坛暨(2024)南京海丝博览会 新闻发布会在南京召开

- 9 (2024年5月10日)今日辟谣:台湾地震把福州乌塔震歪了?

- 10 格隆汇ETF日报 | 港股红利股爆发,港股央企红利ETF涨近6%!