公开信息显示,近期,成都佳驰电子科技股份有限公司(以下简称“佳驰科技”)发布了首次公开发行股票并在科创板上市招股说明书(注册稿),保荐人为华西证券股份有限公司。

公开信息显示,近期,成都佳驰电子科技股份有限公司(以下简称“佳驰科技”)发布了首次公开发行股票并在科创板上市招股说明书(注册稿),保荐人为华西证券股份有限公司。

格隆汇了解到,佳驰科技是国内主要的电磁功能材料与结构(简称 EMMS)提供商,EMMS是解决国防高技术武器装备隐身化、民用电子信息产品集成化电磁兼容的关键基础材料,在国家国防安全、民用电子信息产业具有重大需求背景。

股权结构方面,招股书显示,2020年1月至今,邓龙江一直为佳驰科技第一大股东,其通过一致行动安排实际控制公司股权比例一直在70%以上。邓龙江是个60后,毕业于电子科技大学电子材料专业,硕士研究生学历,中国工程院院士,电子科技大学教授。

公司的股权结构,图片来源:招股书

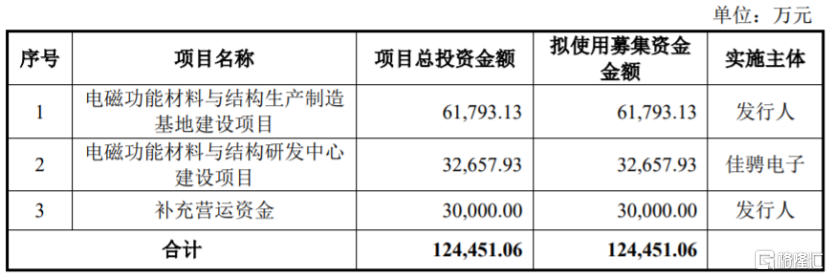

本次申请上市,佳驰科技拟募集资金用于电磁功能材料与结构生产制造基地建设项目、电磁功能材料与结构研发中心建设项目、补充营运资金。

募资使用情况,图片来源:招股书

1

主营业务毛利率逐年下滑

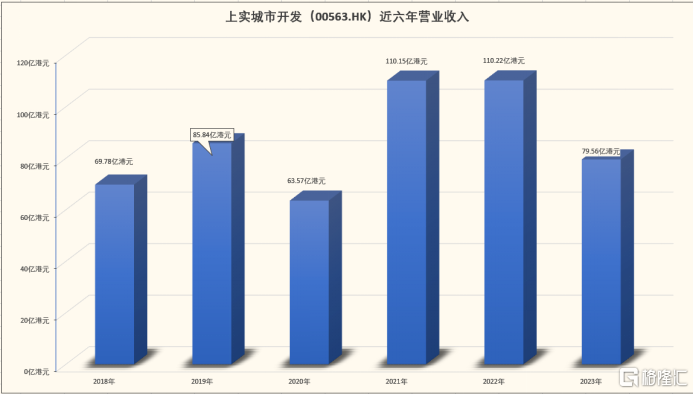

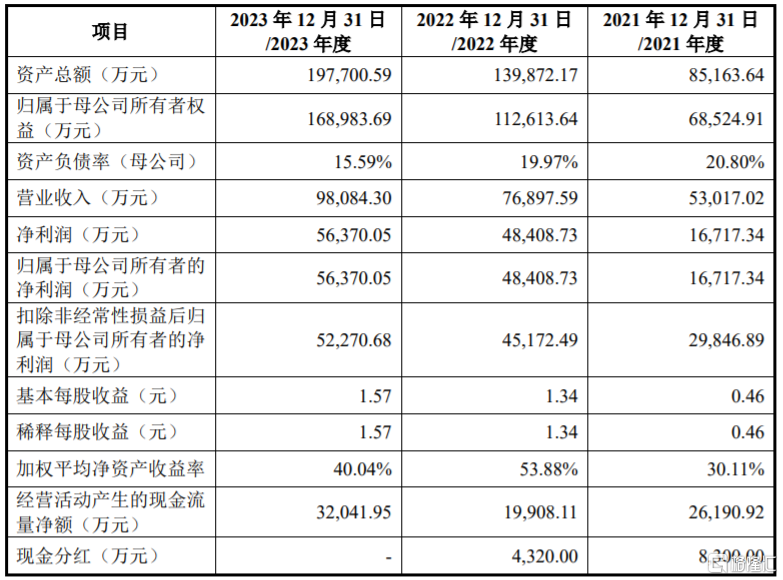

业绩方面,招股书显示,2021年至2023年,佳驰科技营业收入分别约5.3亿元、7.69亿元、9.81亿元,营业收入分别同比增长89.90%、45.04%、27.55%,业绩增速呈下降趋势;对应的净利润分别约1.67亿元、4.84亿元、5.64亿元。

值得注意的是,公司在上市前存在现金分红行为。招股书显示,2021年和2022年,佳驰科技的现金分红分别为8300万元、4320万元。

主要财务数据及财务指标,图片来源:招股书

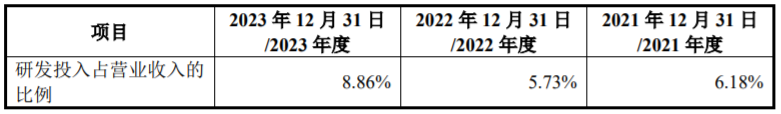

具体来看,佳驰科技的主要产品包括隐身功能涂层材料、隐身功能结构件、电磁兼容材料,2021年至2023年,隐身功能涂层材料的营收占比从49.34%上升至62.98%,占比较大,是公司的重要收入来源。

公司按照产品类型分类的收入构成情况,图片来源:招股书

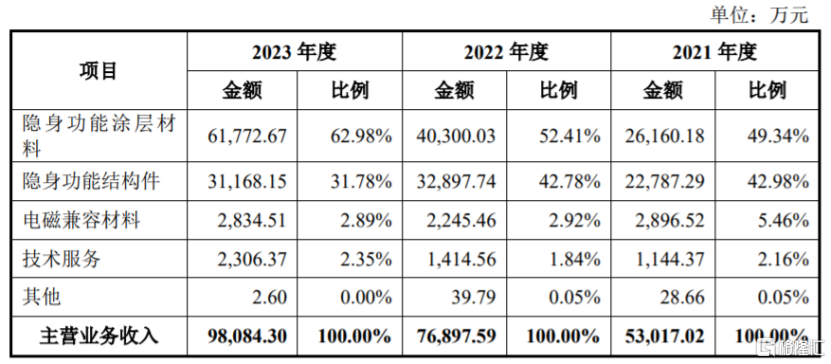

报告期内,佳驰科技的主营业务毛利率分别为82.58%、82.15%和76.91%,呈下降趋势但整体处于较高水平,其中2023年主营业务毛利率同比下滑,主要系公司实现销售的部分新产品毛利率较低,拉低了公司整体毛利率水平。

佳驰科技的综合毛利率与中简科技处于同一水平,高于其他军工材料行业上市公司整体毛利率,各公司综合毛利率存在较大差异,主要是产品形态及用途上存在差异导致。

公司综合毛利率与军工材料行业上市公司对比情况,图片来源:招股书

佳驰科技的产品以军品为主,主要应用于武器装备隐身领域,报告期军品业务收入占比超过95%。军品业务收入中存在以合同暂定价结算确认的收入,公司与客户最终按军方审定价格结算,多退少补,未来如果公司产品审定价格与暂定价格存在较大差异,可能会影响公司的经营业绩。同时受最终用户具体需求及其每年采购计划等因素影响,军工订单存在一定波动性。

2

依赖前五大客户

佳驰科技所处的电磁辐射功能材料行业是技术和人才密集型产业,公司核心技术人员承担着技术开发和创新的职责,但随着市场竞争加剧,对高级技术人才的需求愈加强烈,公司存在核心技术人员流失的风险。

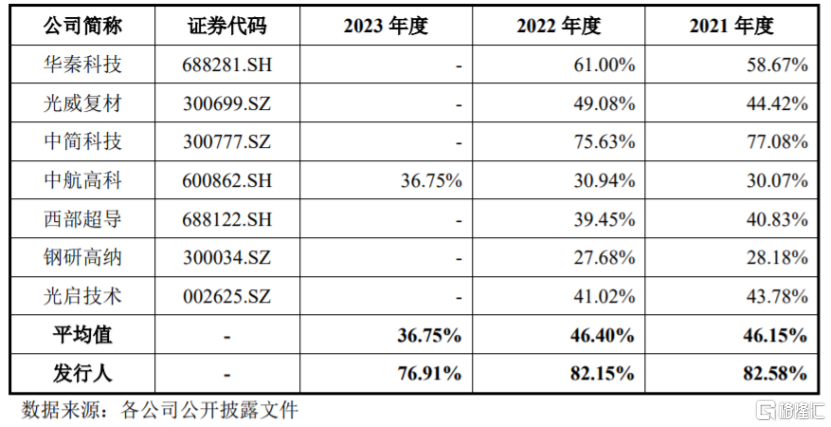

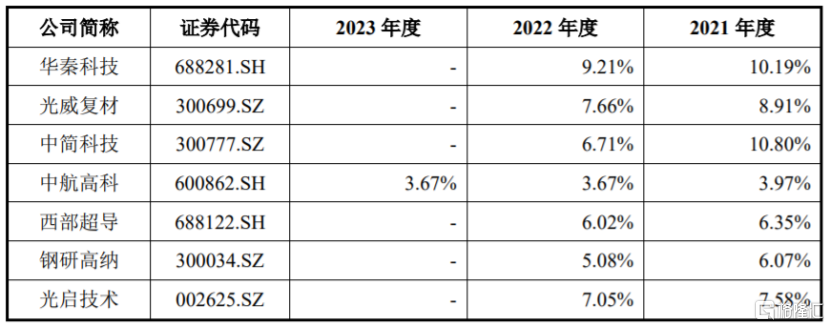

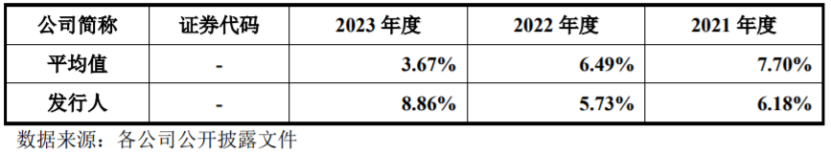

报告期各期,佳驰科技的研发费用分别为3278.64万元、4405.33万元、8686.41万元,占营业收入的比例分别为6.18%、5.73%、8.86%,尽管公司的研发投入呈增长趋势,但2021年和2022年的研发费用率仍低于同行业上市公司平均水平。

公司研发费用率与军工材料行业上市公司对比情况,图片来源:招股书

报告期内,佳驰科技前五大客户销售金额占当期营业收入的比例在90%以上,其中,公司向航空工业下属单位的营业收入占当期营业收入的比例分别为58.34%、65.81%和73.13%,占比较高,如果公司与主要客户之间的合作发生变化,可能会影响公司的经营业绩。

值得注意的是,报告期各期末,佳驰科技的应收账款和应收票据合计账面余额分别约3.55亿元、6.78亿元、9.84亿元,呈逐年上升趋势,占各期营业收入的比例分别为66.91%、88.16%、100.34%,占比较大,主要由于公司所处军工行业普遍具有项目研制实验周期长、货款结算程序复杂、结算季度集中等特点,如果公司应收账款管理不当,可能面临应收款项周转和减值的风险。

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

相关推荐

热点话题

- 中国成单身大国有哪些反思和危害?

- 中国成单身大国有哪些反思和危害?哪怕生活...[详情]

- 霍金再次发出警告 究竟科技和毁灭要怎么看待?

- 霍金再次发出警告究竟科技和毁灭要怎么看待...[详情]

- 一分钟带你看懂美联储加息到底是咋回事!

- 一分钟带你看懂美联储加息到底是咋回事!对...[详情]

- 朋友圈的微商还能盛行多久?

- 朋友圈的微商还能盛行多久?最恨微商的还得...[详情]